Imaginad a un ahorrador que siempre invierta en el peor momento. Pues así es Bob, el protagonista de un artículo que Ben Carlson publicó en su blog A Wealth of Common Sense en febrero de 2014 y que reproducimos aquí con su autorización.

Os presento a Bob

Un tipo que era pésimo tratando de adivinar los mejores momentos para invertir.

Su historia como inversor empieza en 1970, a los 22 años. Era un ahorrador diligente y planificado.

Su plan consistía en ahorrar 2.000 dólares anuales durante la década de los setenta e ir aumentando esa cantidad cada década, hasta que se jubilara a los 65 años, a finales de 2013. (Es decir, 4.000 dólares anuales en los ochenta; 6.000 al año en los noventa y, después, 8.000 dólares anuales hasta su retiro).

Empezó ahorrando 2.000 dólares anuales en su cuenta hasta que tuvo 6.000 dólares para invertir a finales de 1972.

Su problema como inversor es que solo tenía el valor para invertir su dinero después de que el mercado hubiese subido mucho.

Así que todo su dinero fue a parar a un fondo índice que reproducía la evolución del S&P 500 (sé que no existía este tipo de fondos en 1972, pero permíteme la licencia… Mira los supuestos al final del post).

Bob invirtió en el punto álgido del mercado justo antes que este cayera un 50% en 1973-74.

A pesar de todo, Bob tenía una virtud que le acabaría salvando, ya que, desde que empezó a invertir, nunca vendió sus participaciones. Se aferraba a ellas como si le fuera la vida por temor a equivocarse en el momento de vender.

Recuerda esta decisión, porque es clave

Bob no tuvo la confianza para invertir de nuevo hasta agosto de 1987, tras otro gran mercado alcista. Después de 15 años, contaba con 46.000 dólares para invertir. De nuevo, los invirtió en un fondo indiciado que reproducía el S&P500 y lo hizo en un máximo de mercado, justo antes de un desplome.

Esta vez, el mercado perdió más del 30% en muy poco tiempo, justo después de que Bob comprara sus participaciones.

La elección de los momentos en los que invertía su dinero no favorecía a Bob, con lo que siguió dejando sus ahorros invertidos como lo había hecho antes.

Tras el batacazo de 1987, no se vio de nuevo con la confianza para invertir hasta el siguiente momento álgido de la burbuja de las puntocom a finales de 1999. Tenía 68.000 dólares ahorrados en su cuenta. La compra de esa vez, en diciembre de 1999, fue justo antes de una caída del 50% que se prolongó hasta 2002.

Esa decisión de compra dejó a Bob con más cicatrices, pero consideró que aún tenía que hacer una última gran inversión con sus ahorros antes de retirarse.

La inversión final llegó en octubre de 2007, cuando invirtió los 64.000 dólares que había estado ahorrando desde el año 2000. Completó su horrible cadena de despropósitos comprando justo antes de otro desplome del 50% por la crisis de las subprime.

Después de la crisis financiera, decidió continuar ahorrando en el banco (otros 40.000 dólares), pero mantuvo sus inversiones en renta variable hasta la jubilación a finales de 2013.

Recapitulando, Bob fue un inversor pésimo al tratar de adivinar el momento perfecto para invertir, ya que todas sus inversiones en el mercado de renta variable se hicieron en máximos de mercado, justo antes de los grandes desplomes.

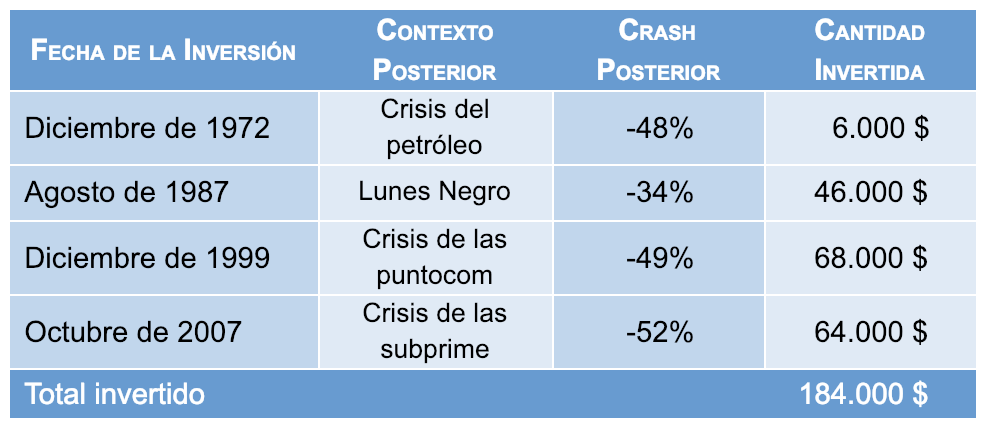

Aquí están las fechas de inversión, con las caídas de mercado que sucedieron y la cantidad invertida por fechas:

Afortunadamente, y aunque Bob era incapaz de acertar el momento perfecto, nunca vendió. No lo hizo después del mercado bajista de 1973-74, ni tras el Lunes Negro de 1987, ni después de la crisis tecnológica de 2000 o de la crisis financiera de 2007-09.

Nunca vendió una sola participación.

Entonces ¿cómo le fue?

A pesar de que solo compró participaciones en el punto álgido del mercado, Bob acabó siendo millonario con 1.100.000 de dólares.

¿Cómo pudo ser?

En primer lugar, Bob era un ahorrador constante y planificaba sus ahorros por adelantado. Nunca flaqueó en sus metas de ahorro y fue incrementando la cantidad que iba ahorrando con el paso de las décadas.

En segundo lugar, permitió que sus inversiones se beneficiaran del interés compuesto a lo largo de las décadas al no vender nunca durante sus más de 40 años como inversor. Se dio a sí mismo un gran recorrido.

Bob soportó una gran carga psicológica, al ver grandes pérdidas y mantenerse fiel a su visión de largo plazo, aunque quiero pensar que no prestó mucha atención a los extractos periódicos de su cartera a lo largo de los años. Se mantuvo firme y continuó ahorrando.

Por último, tenía un plan de inversión muy simple y de bajo coste: un fondo índice con costes bajos sin demasiados costes extra.

Obviamente, este relato tiene una finalidad meramente ilustrativa y no recomendaría asumir una cartera compuesta al 100% en un único mercado, en el S&P500, a menos que se tenga una elevada tolerancia al riesgo. Incluso entonces, una cartera más equilibrada en diferentes mercados globales, con una política de reequilibrio sólida, tendría más sentido.

Y si simplemente hubiera entrado en el mercado con inversiones periódicas anuales, habría terminado con mucho más dinero (más de 2,3 millones de dólares).

Pero entonces no sería Bob, el inversor que peor escogía los momentos para invertir.

¿Qué podemos aprender de la historia de Bob?

- Si vas a cometer errores de inversión, asegúrate de que eres alguien con una visión más positiva que pesimista. Dicha visión a largo plazo ha sido recompensada en el pasado y, a menos que pensemos que el mundo o la innovación están llegando a su fin, debería ser también recompensada en el futuro. Como dijo Winston Churchill: «Soy optimista. No parece que sirva de mucho ser otra cosa».

- Las pérdidas son partes inevitables del mercado. La forma en la que reaccionamos ante ellas será una de las diferencias que determinará los resultados finales de la inversión.

- Ahorrar más, visión a largo plazo y dejar que el interés compuesto trabaje para nosotros son los mayores catalizadores para crear riqueza. Estos factores no tienen nada que ver con la selección de acciones o una estrategia de inversión compleja. Si aplicas correctamente estos grandes principios, cualquier estrategia de inversión disciplinada debería resultar efectiva.

Supuestos y disclaimers: Esta es una historia ficticia y en ningún modo pretende decirte cómo invertir tu dinero. Hay que tener nervios de acero para mantener el 100% de tu cartera en renta variable durante décadas. Este es un simple ejercicio sobre el poder de la visión a largo plazo y el interés compuesto. He utilizado el S&P 500 menos un 0,20% de gastos desde 1972 hasta 1977 cuando el fondo Vanguard 500 tuvo su año completo. A partir de 1977 he utilizado el fondo Vanguard 500, por lo que son resultados de un fondo real y no puramente hipotético.

Esperamos que la historia de Bob os haya ayudado a comprender mejor la importancia del ahorro y algunos principios que todo buen inversor debe seguir.

Si te ha gustado este artículo, quizá pueda parecerte interesante este otro: Ese pequeño ahorro que marca la diferencia