«La paciencia es una de las herramientas más poderosas del inversor”, dice Warren Buffett. Para el gurú de la inversión, estar demasiado atento a las fluctuaciones diarias de los mercados “es una mala idea, porque el pesar que causan las frecuentes pequeñas pérdidas supera el placer de las igualmente frecuentes pequeñas ganancias”.

Sin embargo, como dice Daniel Kahneman, premio Nobel de Economía (2022) y padre de la Economía Conductual, “los humanos actúan movidos por el impacto emocional inmediato de unas y otras sin pensar en las perspectivas a largo plazo”.

Como hemos contado en alguna ocasión, las cosas importantes se planifican a largo plazo. Los incas desafiaron las pendientes de los Andes con un sistema de terrazas en sitios como Machu Picchu para poder sembrar. Son los llamados andenes. Se trataba de un sistema que nacía de la paciencia y de una mirada larga.

Así se entiende el largo plazo cuando se refiere a la inversión, pero el pánico puede apoderarse del inversor cuando los mercados bajan o desbordar la euforia cuando los índices se disparan.

Dicho esto, ¿qué ha pasado en los últimos tiempos?

La evolución del mercado desde la pandemia

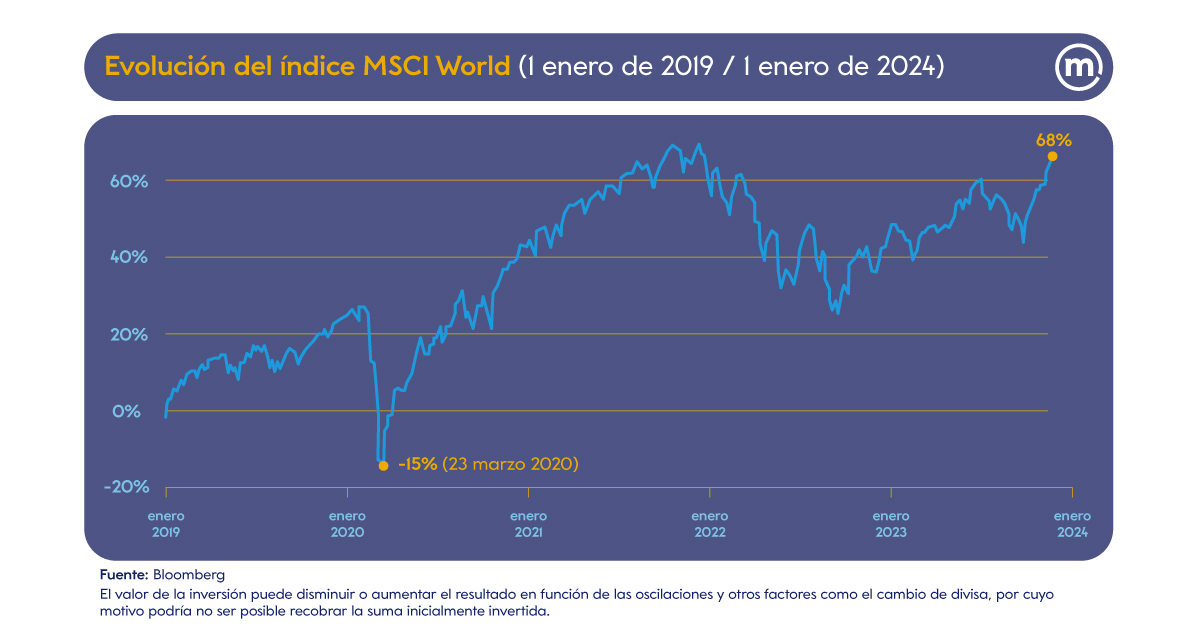

Desde inicios de 2019 hasta el 23 de marzo de 2020, los principales mercados bursátiles retrocedieron abruptamente hasta un 15% por el impacto de la covid-19. Y ahí se presentó el dilema para el inversor.

¿Salgo corriendo del mercado?

Veamos cómo ha evolucionado el índice MSCI World, que aglutina a más de 1.600 empresas de las economías más desarrolladas del mundo y sirve de referencia para analizar la evolución de los mercados internacionales, dejando claro, eso sí, que rentabilidades pasadas no son sinónimo de ganancias futuras. El índice se expresa normalmente en dólares estadounidenses, aunque también publica sus resultados en otras monedas, como el euro y otras divisas, para ofrecer información concreta a los países que lo conforman.

El inversor que hubiera decidido poner pies en polvorosa, deshaciendo sus posiciones en los mercados, podría haber visto como sus inversiones caían ese 15%.

En cambio, si aplicamos una visión de más largo plazo, y observamos un periodo completo de cinco años —entre el 1 de enero de 2019 y la misma fecha de 2024—, el índice MSCI World se revalorizó un 68%.

El factor tiempo en las inversiones a largo plazo

Si atendemos a lo que pasó aquel fatídico mes de marzo, se produjo una estampida de los mercados con reembolsos netos de los fondos por valor de 5.571 millones de euros en nuestro país.

“Cualquier estrategia debe tener un objetivo a medio o largo plazo, evitando el cortoplacismo que pueden provocar los acontecimientos de los mercados”, señaló un comunicado de la Asociación de Instituciones de Inversión Colectiva y Fondos de Pensiones (Inverco).

El pánico que hizo huir a estos ahorradores por la bajada de los mercados desactivó una de las claves de las inversiones a largo plazo: el factor tiempo.

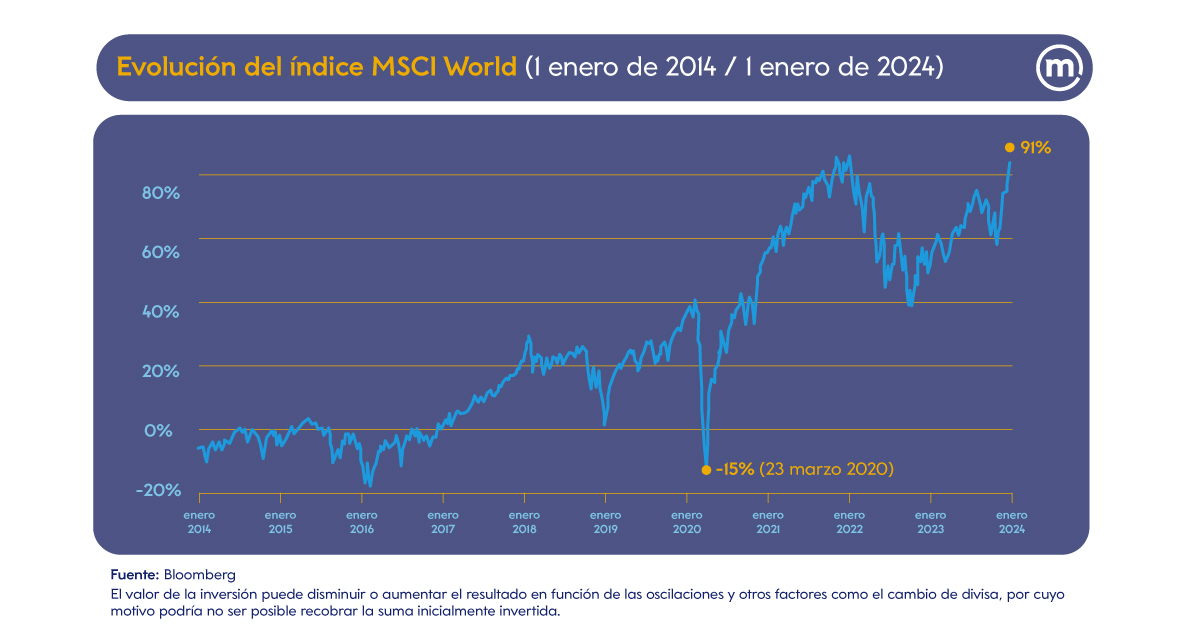

Si en lugar de un lustro, tomamos como referencia un horizonte temporal de diez años, entre enero de 2014 y enero de 2024, el índice MSCI World se revalorizó un 91%.

En este periodo, además de la pandemia, se produjeron otras hecatombes financieras debido a la guerra en Ucrania por la invasión de Rusia y el final de la crisis del euro.

Sin duda, el control de las emociones para no dejarse arrastrar por el pánico y la fijación de una estrategia a largo plazo forman parte de la hoja de ruta para tratar de alcanzar los objetivos de inversión.

Dice otro premio Nobel (2017) por sus contribuciones a la Economía Conductual, Richard Thaler, que “la mayoría de las empresas encargan la gestión de sus propios activos a un equipo de expertos internos que cuenta con la ayuda de consultores externos. Sin embargo, los participantes individuales suelen hacerlo por sí solos o con la ayuda de un colega o pariente que carece de la formación necesaria. El resultado final es parecido a lo que cabría esperar si la mayoría de nosotros intentáramos cortarnos el pelo nosotros mismos: un desastre”.

Planificación financiera

Por esa razón, una planificación financiera —especialmente acompañados por un profesional de las finanzas— con la definición de unos objetivos financieros claros según su horizonte temporal podría ser clave para mantener la calma en los momentos de caídas y volatilidad de los mercados.

Es cierto que hay que tener en cuenta que las inversiones están sujetas a las fluctuaciones del mercado y otros riesgos inherentes a la inversión en valores. El valor de la inversión, de hecho, puede disminuir o aumentar en función de las oscilaciones y otros factores como el cambio de divisa, por cuyo motivo podría no ser posible recobrar la suma inicialmente invertida.

Una vez advertidos estos riesgos de toda inversión, esta requiere estrategia, método y dosis de paciencia.

Es necesaria la definición de la hoja de ruta y de los instrumentos para tratar de conseguir los objetivos en función de su naturaleza, ya sea para metas de largo plazo como la jubilación u otras a corto o medio plazo, como la compra de una vivienda o los estudios universitarios de los hijos.

En definitiva, el miedo del corto plazo hace que muchos ahorradores con objetivos de largo plazo tomen malas decisiones y salgan del mercado en el peor momento. Mantener el rumbo hacia el largo plazo con la planificación financiera y el perfil de riesgo establecidos junto a un profesional podrían evitar pagar peajes innecesarios por las caídas que antes o después sufre el mercado.