La estrategia de inversión denominada Dollar Cost Averaging (DCA) o promedio del coste monetario es un método probado y extremadamente fiable para acumular riqueza en el largo plazo. El Dollar Cost Averaging implica destinar un importe fijo en una inversión a intervalos regulares de manera continuada (habitualmente el periodo utilizado es mensual). Debido a que nuestra cartera se encontrará automatizada, las compras se materializan independientemente de la situación en que se encuentre el mercado.

De este modo, el inversor consigue suavizar los altibajos del mercado que produce la propia volatilidad. Al entender la caída de los mercados como oportunidades de compra, el inversor puede, incluso, mejorar significativamente su potencial de rendimiento a largo plazo, cuando el mercado rebote.

La eficacia del Dollar Cost Averaging

A pesar de su sencillez, la gran dificultad del Dollar Cost Averaging reside en el equilibrio emocional del inversor. En momentos de mayor volatilidad en el mercado, el inversor puede perder la referencia en el largo plazo y, fruto de las pérdidas latentes, dejar de aplicar la estrategia de inversión Dollar Cost Averaging llevado por el pánico. Mediante un ejemplo, vamos a mostrar que, incluso en los peores contextos posibles, la estrategia de inversión DCA consigue aportar valor al inversor en el largo plazo.

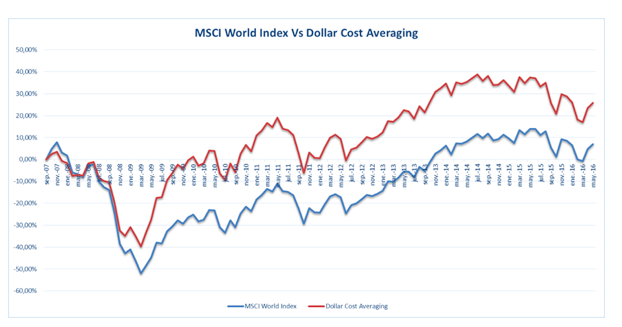

Supongamos uno de los peores escenarios bursátiles de la historia, es decir, a partir de septiembre de 2007. Para ello, utilizaremos el selectivo bursátil MSCI World Index, por su gran diversificación. Imaginemos dos inversores. El primero, el Inversor A, en septiembre de 2007 invierte en el índice MSCI un importe de 21.000 euros. Al mismo tiempo, un segundo inversor, el Inversor B, pone en marcha la estrategia Dollar Cost Averaging (DCA), con una aportación de 200 euros mensuales hasta mayo de 2016 (un total de 21.000 euros). ¿Cuáles son los resultados según la estrategia para ambos inversores?

El Inversor A, en el mes de mayo del año 2016, observa como su cartera está valorada en 22.466,37 euros, lo que le supone una rentabilidad del 6,98% frente al punto de partida de septiembre de 2007. Sin embargo, el Inversor B, que empleó la estrategia DCA, tiene una cartera valorada en 26.412,51 euros, con una rentabilidad del 25,77%. La estrategia DCA ha proporcionado al Inversor B un plus de rentabilidad de 18,79 puntos porcentuales frente al Inversor A. La estrategia de inversión Dollar Cost Averaging, empleada por el Inversor B en el contexto de una de las mayores crisis financieras de la historia, consigue entrar en terreno positivo a partir de enero del año 2010, cerca de tres años antes frente al Inversor A.

“Con el Dollar Cost Averaging el inversor consigue suavizar los altibajos del mercado que produce la volatilidad”

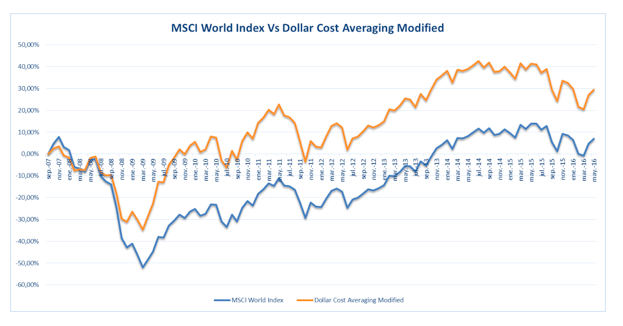

Pero seamos más exigentes con estos inversores… Manteniendo el periodo de inversión de septiembre de 2007 hasta mayo de 2016 con la estrategia DCA, modificaremos la estrategia DCA del Inversor B. En concreto doblaremos la aportación mensual, pasando de 200 euros a 400 euros, en aquellos meses en los que existe una gran volatilidad en el mercado. Debido a esta aportación doble en los periodos descritos, formamos la estrategia “Dollar Cost Averaging Modified” (DCAM).

“La gran dificultad del Dollar Cost Averaging reside en el equilibrio emocional del inversor”

Debido a que la aportación doble del Inversor B le lleva a una inversión total de 23.600 euros, para poder mostrar un ejemplo comparativo el importe nominal del Inversor A se incrementa desde los 21.000 euros hasta los 23.600 euros en septiembre de 2007. Ante este nuevo supuesto, ¿cuáles son los resultados según la estrategia modificada para ambos inversores si tomamos como referencia tres de los momentos más volátiles de los últimos años?

El Inversor A, dado que no ha variado su estrategia de inversión, obtiene la misma rentabilidad en mayo de 2016, un 6,98%, lo que supone un valor de la cartera de 25.247,92 euros. Por el contrario, el Inversor B, que ha doblado la aportación mensual en los momentos de pánico, obtiene una rentabilidad del 29,54%, y el valor de su cartera es de 30.572,60 euros. La estrategia DCAM ha proporcionado al Inversor B un plus de rentabilidad de 22,56 puntos porcentuales, frente al Inversor A.

Finalmente, el cambio de estrategia del Inversor B, doblando la aportación mensual en los momentos de gran volatilidad, le ha llevado a un aumento de la rentabilidad en su cartera en 3,77 puntos porcentuales. A pesar de que el diferencial de ambas estrategias sea aparentemente reducido, se incrementará en el largo plazo debido a la propia naturaleza del interés compuesto.

Una estrategia de inversión automática de largo plazo

Como hemos podido comprobar, esta metodología de inversión es útil si se mantiene en el tiempo, una vez fijados el plazo y las cantidades. Este sistema, además, tiene la ventaja de poder ejecutarse de manera automática, mediante el uso de herramientas, evitando interrupciones en nuestra decisión de invertir de una sola vez. Sin duda, antes de hacerlo, lo mejor es contar con el asesoramiento de un Family Banker, el profesional que primero explicará las ventajas y la forma de usar la metodología y, después, te acompañará en todo el proceso de aplicación y mantenimiento. Todo ello independientemente de lo que hagan los mercados y recordándote en las caídas que esos escenarios pueden ser un buen momento para aumentar la aportación.

Me interesan seguir estos interesantes articulos