Para el inversor medio español, el panorama actual de los mercados no es muy halagüeño. Los depósitos no remuneran ni al 1% en la mayoría de los casos. Incluso en Europa se ven bonos con interés negativo. En los últimos años ha sido difícil batir con los depósitos a la inflación y su rentabilidad está en mínimos… Entonces, ¿qué hacemos?

Comencemos explicando que los depósitos o plazos fijos son un instrumento de liquidez y que ir renovándolos uno a uno a medida que vencen no es una buena estrategia a largo plazo, pese a que esta costumbre está muy generalizada dentro del panorama inversor español. La razón es muy sencilla: al llegar al vencimiento (generalmente al año o a los 6 meses), se te retiene el 21% de los intereses generados. Sin embargo, con otros instrumentos (como los fondos de inversión), sí que dispones de ese 21% que no se te retiene para ir sacándole rentabilidad (efecto de interés compuesto) hasta que decidas vender cuando necesites el dinero.

“Dollar Cost Averaging: invertir una misma cantidad todos los meses en renta variable, con independencia de lo que haga el mercado”

Y entonces ¿qué? ¿Renta variable? ¿Eso son acciones, no? Pero ¿eso no tiene mucho riesgo? Si el horizonte temporal de la inversión, es decir, el tiempo que se cree que va a durar la inversión, es de al menos 10 años, la renta variable suele comportarse mejor que otros activos financieros. Yo siempre recomiendo diversificar la inversión a nivel mundial, mediante la inversión en fondos de inversión que replican el índice MSCI World, que de un modo un poco utópico significa invertir en empresas de todos los países y todos los sectores, es decir, en economía real.

El problema es que, en este periodo de tiempo, lo más probable es que haya alguna crisis y las cotizaciones de los activos caigan (puede que incluso lo hagan mucho). Debido a esto, el inversor vive esta época con mucha tensión y ve las caídas del mercado como momentos en los que su dinero va a acabar desapareciendo, en vez de verlas como una oportunidad de compra a precios más baratos. Controlar las emociones no es fácil, ya que el dinero genera emotividad y, por tanto, nos impide tomar decisiones racionales. Lo normal es que cuando los mercados suben, el pequeño inversor compra y, cuando caen, vende. Esto se traduce en que termina comprando caro y vende barato. ¡Mal negocio! Para evitar esto, es muy importante que haya alguna persona que vea nuestro dinero con objetividad y nos ayude a tomar decisiones racionales y a aprender a ahorrar e invertir nuestro dinero, como los asesores financieros de Banco Mediolanum, los Family Bankers.

Una buena opción para evitar lo anterior es el método Dollar Cost Averaging, consistente en invertir una misma cantidad todos los meses en los mercados de renta variable, con independencia de lo que haga el mercado, sabiendo que la tendencia a largo plazo (10 años) es alcista. Las ventajas de este método son principalmente tres:

- Aprovechamos las bajadas de mercado de forma automática. Al invertir una misma cantidad cada mes en el mercado, ante una bajada de las cotizaciones, compramos más participaciones del fondo por el mismo importe mensual. Por ejemplo: si una participación pasa de valer 10 euros a costar 5 euros, con un ahorro mensual de 100 euros pasaremos de comprar 10 participaciones a comprar 20 participaciones.

- Automatizar el proceso reduce la implicación emotiva del inversor. Como he comentado antes, cuando los mercados bajan, es el momento más difícil para que el inversor compre. De esta forma se facilita hacerlo, pues este método lo hace de modo automático, por lo que no es necesario plantearse si es o no es un buen momento de compra.

- Ayuda a ahorrar de forma mensual. Al destinar una cantidad fija mensual y disponer de menos “efectivo” en nuestra cuenta corriente, lograremos disminuir los gastos y podremos “apretarnos el cinturón” con más facilidad.

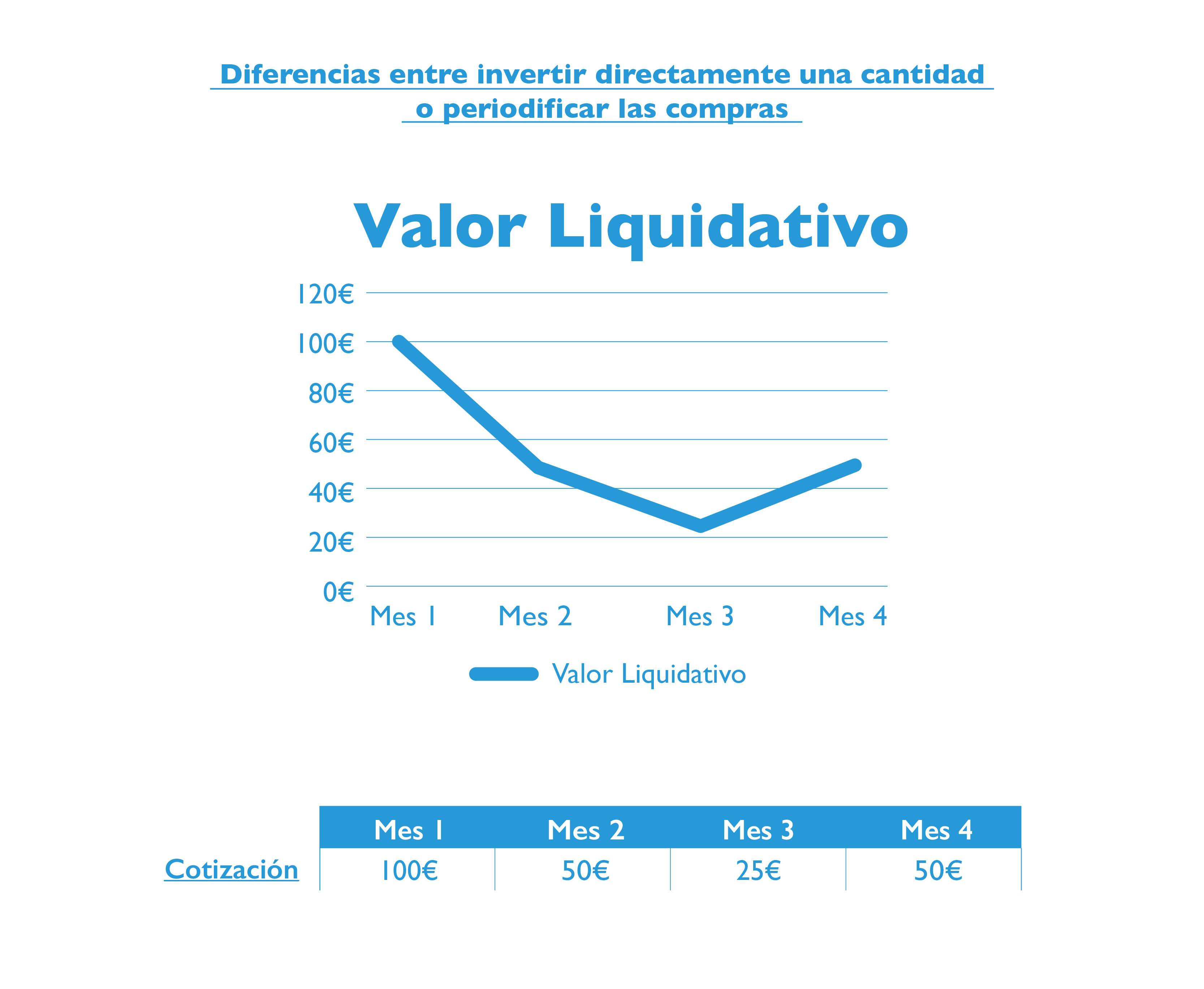

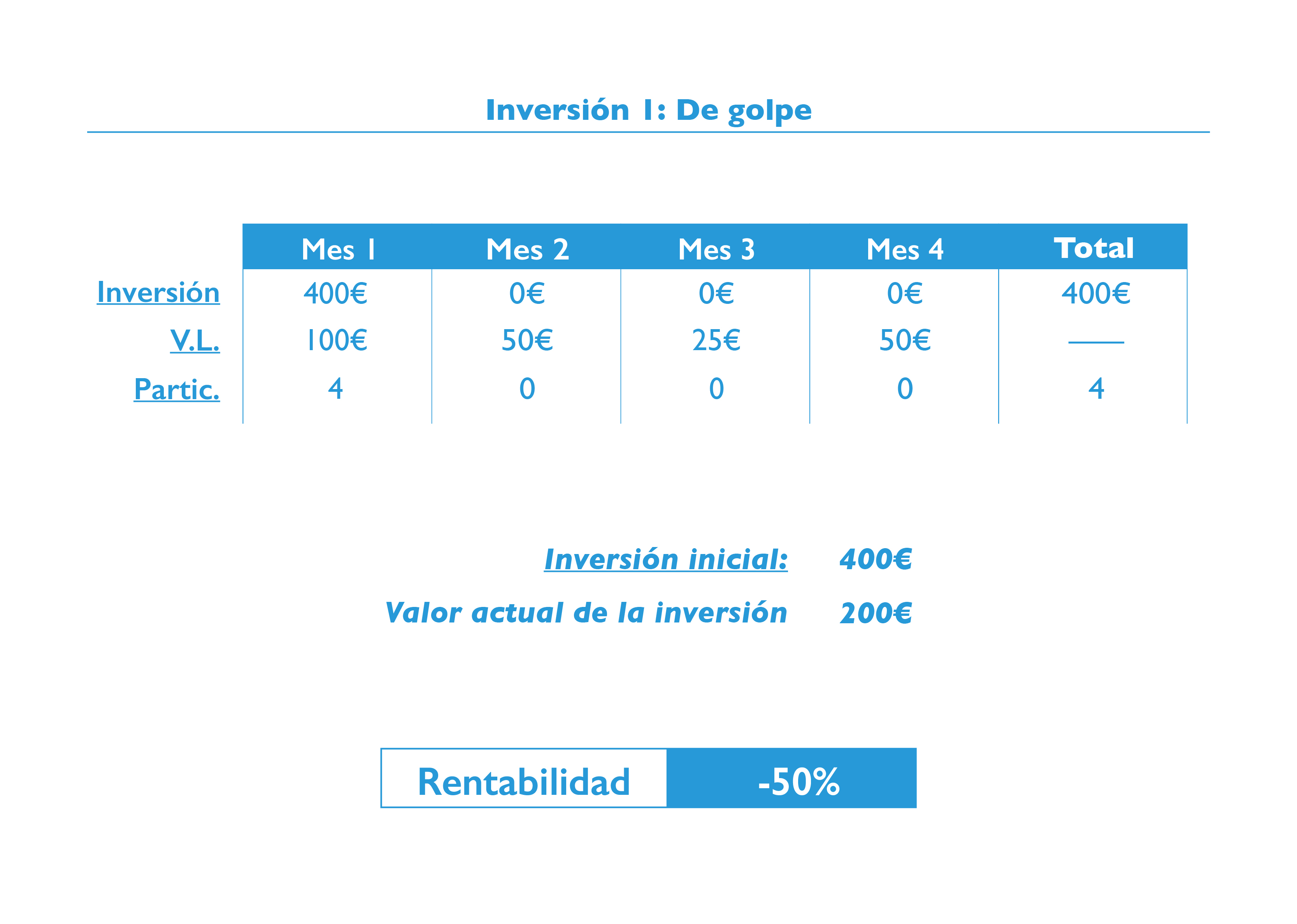

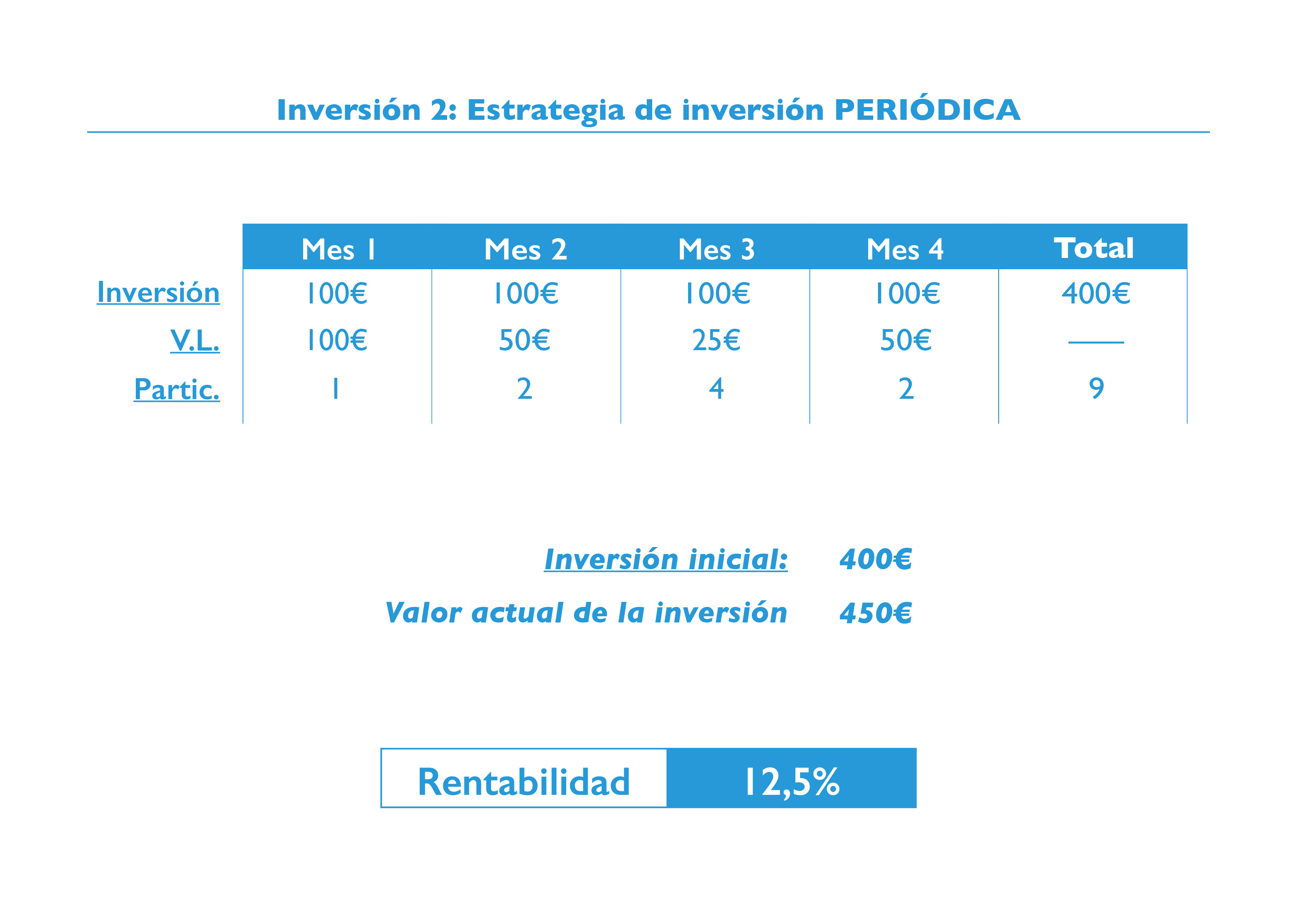

Veamos qué sucedería en el siguiente caso de mercado bajista:

Si hubiéramos invertido de golpe, como la cotización ha pasado de 100 a 50, habríamos perdido el 50%, mientras que si hubiéramos invertido de forma periódica, lograríamos obtener una rentabilidad positiva pese a que el mercado sigue estando al 50% de su cotización inicial.

“El método Dollar Cost Averaging ayuda a ahorrar de forma mensual: disminuir gastos y “apretarnos el cinturón” con más facilidad”

Invirtiendo periódicamente 100 euros cada mes, el primer mes compraríamos 1 participación, puesto que la cotización es de 100 euros. El segundo mes, compraríamos 2 participaciones (cotización a 50 euros), el tercer mes compraríamos 4 participaciones (cotización a 25 euros) y el cuarto mes compraríamos 2 participaciones (cotización a 50 euros). Se pone de manifiesto que la compra del tercer mes es 4 veces más “eficiente” que la del primero, ya que conseguiríamos adquirir 4 participaciones en vez de 1 por los mismos 100 euros. Sin embargo, de no tener una estrategia de inversión periódica, en ese mes de caídas tan pronunciadas el inversor no habría sido capaz de aprovecharse de los bajos precios existentes por culpa de su emotividad.

La estrategia de inversión Dollar Cost Averaging es un método sencillo de explicar pero difícil de llevar a cabo. A pesar de ello, representa la mejor estrategia para acumular un capital a largo plazo. Sirve, además, para entrar en el mercado de renta variable (acciones) con su tendencia alcista, a largo plazo y de una manera con la cual se puede aprovechar el “riesgo” de los ahorradores a nuestro favor.

Iñaki Urzelai, Family Banker de Banco Mediolanum