Un año más, nos toca pasar por el ritual de responder ante Hacienda. Llega el momento de asumir las obligaciones tributarias que derivan de nuestra actividad económica correspondiente al ejercicio anterior. Como siempre, lo hacemos a través del Impuesto de la Renta sobre las Personas Físicas (IRPF), en este caso, la Declaración de la Renta 2018.

La campaña se inicia a principios de abril y se cierra el 1 de julio. Ahora bien, ¿qué novedades hay? ¿Qué tengo que presentar? ¿Cuáles son los aspectos más importantes que hay que tener en cuenta en el momento de realizar la declaración? Ahí van unos apuntes.

¿Cuándo estoy obligado a hacer la declaración de la renta?

Tal y como recuerda la Agencia Tributaria, está obligado a declarar todo contribuyente persona física que reside en España, pero hay excepciones. Los contribuyentes con rendimientos del trabajo procedentes de dos pagadores inferiores a 12.643 euros no están obligados a declarar. Y aunque el nuevo techo fijado es de 14.000 euros anuales, en el ejercicio 2018 solo aplica desde el 5 de julio, por lo que el límite queda en esos 12.643 euros. Es más, si estos contribuyentes quieren recibir algún tipo de devolución también deberán presentar la declaración.

Quedarán exentos los contribuyentes que hayan recibido exclusivamente rentas procedentes de rendimientos del trabajo de un solo pagador, iguales o inferiores a 22.000 euros anuales.

Novedades Renta 2018

Una de las grandes novedades de la campaña de la Renta 2018 es la deducción por maternidad, que se ha incrementado en 1.000 euros —además de los 1.200 anuales que ya estaban en vigor— en concepto de gastos de custodia por cada uno de los hijos menores de 3 años cuando tenga gastos en guardería o en centros de educación infantil autorizados.

Deducciones en la Declaración de la renta

Además, los ingresos por la prestación por baja de maternidad y paternidad cobrados en 2018 están exentos del pago del IRPF.

El contribuyente debe conocer que existen diferentes deducciones, desgravaciones y exenciones para conseguir una mayor optimización en la declaración de la renta. Según el Sindicato de Técnicos de Hacienda, Gestha, el contribuyente medio puede ahorrarse más de 4.600 euros de media en la declaración de la renta. Aquí os presentamos algunas de ellas para que las tengáis en cuenta a la hora de realizar la declaración este 2018.

Deducciones por familia numerosa

La deducción máxima alcanzará los 600 euros anuales —cincuenta euros al mes— por cada uno de los hijos que formen parte de la familia numerosa. Es decir, a partir del cuarto para la categoría general o del sexto hijo en la categoría especial. Solo se aplica de agosto a diciembre, por lo que el máximo deducible será de 250 euros.

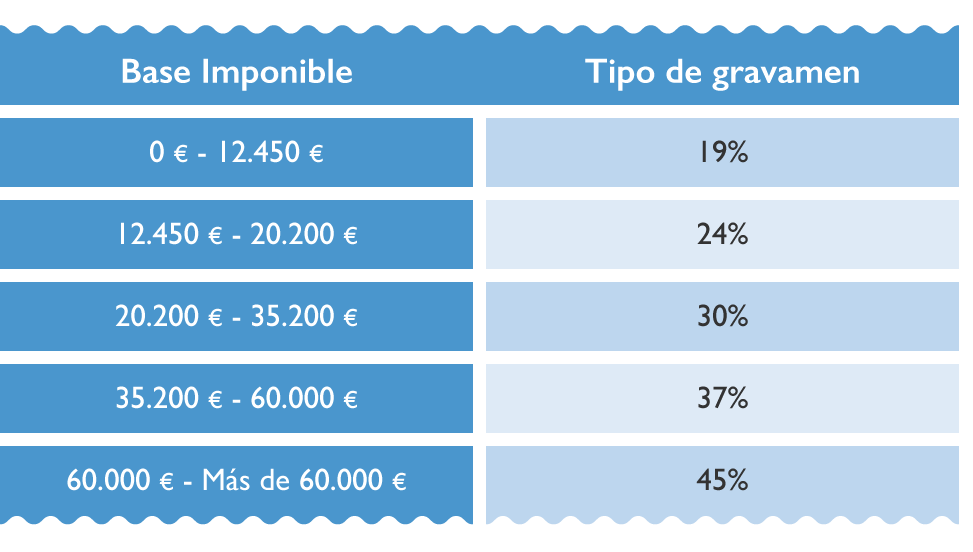

Por otro lado, se mantienen los mismos tipos de gravamen en 2018. No obstante, hay algunas modificaciones como los premios artísticos, literarios o científicos que no están exentos, sino que cuentan con una retención hasta el 15%. En el siguiente cuadro, resumimos los tipos de gravamen según la base imponible.

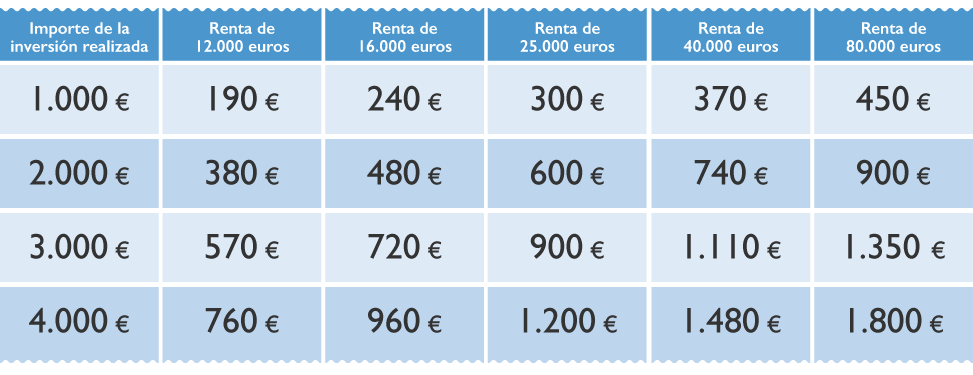

Aportaciones a los planes de pensiones

Los planes de pensiones tienen la capacidad de reportar una rentabilidad fiscal. Se establece una reducción de la base imponible de hasta 8.000 euros, siempre que no supere el 30% de los rendimientos del trabajo y de las actividades económicas. Según Gestha,

la inversión media de 6.305 euros para alcanzar el límite de estas aportaciones garantiza un ahorro fiscal adicional de unos 1.513 euros de media.

Si el contribuyente adquirió o rehabilitó una vivienda antes del 1 de enero de 2013 puede deducirse el 15% de los importes pagados hasta un máximo de 9.040 euros. Por lo tanto, podría alcanzar un ahorro fiscal de 1.356 euros (el 15% de 9.040 euros).

Evitar el pago tras la venta de la vivienda habitual. Para aquellos que vendieron su vivienda en el pasado ejercicio, deberán asumir un tributo entre el 19 y el 23%. Pero en el supuesto de reinvertir total o parcialmente la cuantía en otra vivienda de carácter habitual es posible evitar este pago. En el caso de los mayores de 65 años, las ganancias por la venta de la vivienda habitual quedan exentas.

Compensar las pérdidas frente a los beneficios. Teniendo en cuenta que un inversor no siempre gana y que debe enfrentarse a pérdidas o minusvalías, el final de año tiende a ser un buen momento para ajustar las pérdidas que se hayan podido generar con los beneficios patrimoniales del ejercicio. Para el inversor puede ser interesante analizar al final del año los rendimientos del capital mobiliario que se hayan producido y materializar las pérdidas por venta de acciones y otros instrumentos financieros.

Como curiosidad, en esta campaña se ha ampliado el mínimo para la exención de premios de loterías. De esta forma, los premios de hasta 10.000 euros quedan exentos de la declaración. En 2019 ese tope alcanzaría los 20.000 euros y, en 2020, los 40.000.

Todos estos detalles, entre otros, nos ayudarán confeccionar el borrador de la renta, aprovechando los principales recovecos fiscales. No obstante, dada la extensión existente en materia tributaria en relación con el IRPF, siempre es aconsejable ir de la mano de un asesor fiscal que nos permita velar por nuestros intereses financieros y, a la vez, dar respuesta a los requisitos de Hacienda.

Si te ha gustado este artículo, quizá pueda parecerte interesante este otro: ¿Por qué nos comportamos irracionalmente cuando invertimos?