Ante las oscilaciones que presentan, sesión tras sesión, los mercados, el inversor puede verse tentado por la búsqueda de oportunidades de entrada y salida en el corto plazo para obtener rentabilidad. Sin embargo, como veremos a continuación, esta estrategia de inversión no solo es sumamente arriesgada para el inversor, sino que a largo plazo representa una estrategia poco efectiva para sus objetivos financieros.

Tratar de predecir el movimiento de los mercados en el corto plazo es sumamente complejo, por no decir imposible, ya que nos enfrentamos a diferentes variables irracionales y aleatorias que escapan al control de todo inversor. Intentar adelantarse a la reacción del mercado genera, por un lado, un aumento sustancial del riesgo y, por otro, la pérdida del coste de oportunidad que supone mantenerse siempre invertido.

Los peligros de invertir a corto plazo

Los inversores cortoplacistas generan una demanda especulativa contraria al sentido común, lo que lleva a un aumento de la relación riesgo-rentabilidad. Y es que, cuanto más sube una acción, su estrategia de inversión más le indica que este es el punto óptimo de entrada. Consecuentemente, el mercado tiende a exagerar los movimientos al alza y a la baja, por la naturaleza y el nerviosismo coyunturales.

“Tratar de predecir el movimiento de los mercados en el corto plazo es sumamente complejo, por no decir imposible”

Por otra parte, tenemos los denominados hechos inesperados que, en la literatura bursátil, se denominan cisnes negros. Estos hechos se refieren a desastres naturales, intervenciones de los bancos centrales y otros acontecimientos que afectan a la economía en general, y que, por su propia naturaleza aleatoria, el inversor no tiene capacidad alguna de prevenir.

Sin embargo, el coste de oportunidad supone la razón principal por la que el inversor no debería centrarse en estrategias basadas en el corto plazo, ya que, tal y como veremos a continuación, suponen una gran pérdida de rentabilidad en el largo plazo.

El largo plazo aprovecha los mejores días de la bolsa

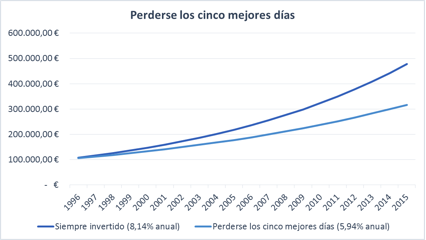

Basándose en el período 1996 y 2015, la bolsa estadounidense ofreció una rentabilidad del 8,14% anual. No obstante, la rentabilidad anual hubiese bajado a un 5,94%, si los inversores se hubieran perdido tan solo los cinco mejores días de la bolsa en esos veinte años.

¡La diferencia es sustancial! Imaginemos que, en el año 1996, nuestra cartera tiene un valor de 100.000 euros y cada año evoluciona un 8,14% anual. Consecuentemente, a finales de 2013 esta cartera tendría un valor de 478.152,75 euros. Por otro lado, si este inversor se hubiera perdido los cinco mejores días en los últimos veinte años, la valoración de su cartera sería 317.102,29 euros, 161.050 euros menos, lo que supone un coste de oportunidad del 50,79%.

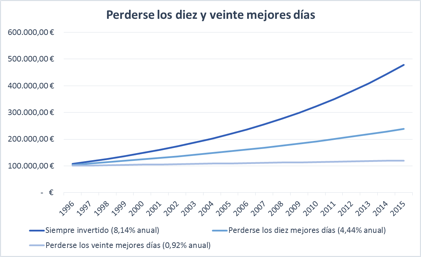

No obstante, nos alejamos de la rentabilidad anual del 8,14% si nos perdemos los diez y los veinte mejores días de la bolsa estadounidense, lo que supone una rentabilidad anual para el inversor del 4,44% y del 0,92% respectivamente.

“Bajarse del carro del largo plazo haría que nos perdiésemos los mejores días de la bolsa”

Con el ejemplo anterior, con una inversión de 100.000 euros veríamos que, tras perdernos los diez mejores días de la bolsa, nuestra cartera estaría valorada en 238.417,02 euros. Esto implica una pérdida potencial de 239.735 euros frente a mantenerse siempre invertido. En conclusión: bajarse del carro del largo plazo haría que nos perdiésemos los diez mejores días, lo cual nos privaría de beneficiarnos de un coste de oportunidad del 100,55%.

¿Sigues pensando que una estrategia de inversión corto plazo aumentará tus ganancias?

Asimismo, tras perdernos los veinte mejores días de la bolsa nuestra cartera estaría valorada en 120.100,51 euros. Esto implicaría una pérdida potencial de 358.052,25 euros frente a mantenerse siempre invertido. Perderse esos treinta mejores días nos lleva a un coste de oportunidad del 298,13% del valor de nuestra cartera en un periodo de veinte años.

Según lo que hemos descrito, y debido al gran coste de oportunidad que puede suponer para el inversor en términos de rentabilidad, a la pregunta “¿cuándo es el mejor momento para invertir?”, solo cabe una respuesta posible: el mejor momento es mantenerse siempre invertido.