Conociendo nuestra mente

Conociendo nuestra mente

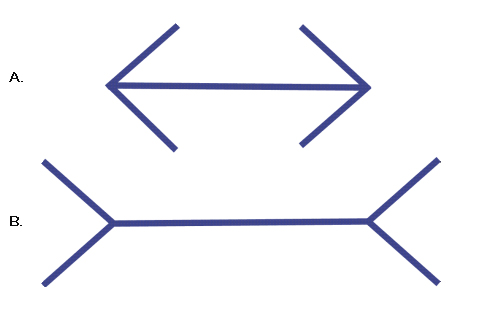

Una pregunta muy fácil: ¿cuál de estas dos líneas rectas es más larga?

Cualquiera se quedaría con la b. Y, además, diría que es obvio… A no ser que coja una regla y las mida. Ambas líneas rectas son iguales. De hecho, exactamente iguales, porque para realizarlas se ha copiado la misma medida de una para hacer la otra y no se ha modificado. Solo se han añadido las flechas en los distintos sentidos, que alteran nuestra perspectiva.

Cualquiera se quedaría con la b. Y, además, diría que es obvio… A no ser que coja una regla y las mida. Ambas líneas rectas son iguales. De hecho, exactamente iguales, porque para realizarlas se ha copiado la misma medida de una para hacer la otra y no se ha modificado. Solo se han añadido las flechas en los distintos sentidos, que alteran nuestra perspectiva.

Lo más curioso es que ahora, aunque ya lo sabes y quizá incluso lo hayas medido, sigues viendo que la flecha b es más grande. Así que no te queda más remedio que apuntarte una nota mental: cuidado con las líneas que tienen flechas en los extremos, porque no son lo que parecen.

Con este sencillo ejemplo, el psicólogo que ganó el premio Nobel de Economía en 2002, Daniel Kahneman, nos muestra en su libro Pensar rápido, despacio cómo funciona nuestra mente y cómo se organizan para tomar decisiones los dos sistemas que se reparten el trabajo en nuestro cerebro.

El doble sistema de nuestra mente

¿Y cómo funcionan estos sistemas? Uno, muy rápido e intuitivo, proporciona respuestas rápidas para agilizar los procesos y liberar energía para la siguiente tarea. Y el otro, reflexivo aunque a veces perezoso, entra en funcionamiento para resolver problemas que no puede solventar el primero o bien para corregir y aprender de sus soluciones equivocadas.

Este mismo doble sistema, esta forma de tomar decisiones que es incapaz de ver que las dos líneas del inicio del post son iguales, también está detrás de nuestra relación con el mundo financiero y de las inversiones.

Nuestro sistema irreflexivo, instintivo, tiene la primera palabra en numerosas de las situaciones que se nos presentan, lo que nos deja al albor de la irracionalidad. Por ejemplo, con la aversión al riesgo.

“Cuando los nervios se desatan estamos ante el peor momento para vender”Los propios colores con los que se representan las oscilaciones en los mercados financieros nos dan pistas al respecto. Mientras que para las ganancias se utiliza el verde, que nos genera tranquilidad y equilibrio, las caídas se representan con el color rojo, que asociamos con el peligro, con las alertas. Por eso, la luz que indica que nos detengamos en los semáforos es de este último color, como las señales de stop y de prohibido.

Nos produce mucho más temor perder dinero, a pesar del beneficio, de lo que nos reporta ganarlo. En España sabemos bien esto. La abrumadora mayoría del patrimonio en fondos de inversión y planes de pensiones está en productos conservadores, cuando el activo con mejores rentabilidades a largo plazo es la renta variable.

Y fruto de esta tendencia, nuestro sistema acaba tomando costosas decisiones financieras por nosotros. Así, en un momento de fuertes caídas en las bolsas, como las sucedidas en este inicio de 2016, nos sentimos tentados a vender y salir corriendo.

No queremos quedar expuestos a sufrir mayores pérdidas, aunque las estadísticas históricas nos muestran objetivamente que los momentos de mayor pánico en el mercado representan un mejor momento para invertir a largo plazo. O, como mínimo, que cuando los nervios se desatan estamos ante el peor momento para vender.

Así, un inversor que hace un año estaba tan tranquilo comprando una compañía a un precio un 50% superior, ahora quiere venderla cuando está pagando mucho más baratos sus beneficios futuros. Es decir, cuando está aumentando sus expectativas de tener éxito en su inversión.

Y todo por las sensaciones que percibe a su alrededor y que van directamente al filtro de nuestro sistema más básico. Atención, todo rojo: riesgo de mayores pérdidas… ¡Hay que parar esto! Vender es la solución.

¿Y qué hace aquí el sistema 2? ¿Por qué no aplica su mayor reflexividad? ¿Por qué no actúa de controlador? Para empezar, como demuestra Kahneman en los experimentos que cita en su libro, esta parte de nuestro cerebro tiene un problema con la ‘pereza’.

No siempre está cuando se le espera y, además, tiene la costumbre de delegar en la parte más irreflexiva. Tiende a confiar en las ‘decisiones’ del sistema 1 porque, si no lo hiciera así, bloquearía muchas de nuestras actuaciones. Aumentaríamos el coste del tiempo y energía que nos cuesta tomar una determinación.

Pero, al igual que sucede con el ejemplo de las flechas, si le hacemos esforzarse puede resultarnos de gran utilidad. Cuando llegue la próxima prueba, por lo menos elevará la alerta ante las soluciones más instintivas iniciales.

¿Cómo conseguir que se active el sistema 2?

En parte, dándole elementos de juicio. Como hemos visto en el ejemplo inicial, si forzamos nuestro intelecto para que mida las dos líneas, levantará una barrera la próxima vez que se enfrente a una situación similar.

Del mismo modo, analizar el comportamiento que han tenido los índices en los 12 o 24 meses posteriores a que los mercados entren en pánico y ver que, de media, los rendimientos han sido positivos puede reforzar el sistema de vigilancia de nuestra racionalidad.

“Mirar constantemente las cotizaciones los días de grandes caídas genera ansiedad que impulsa a tomar una decisión de corto plazo”Eso no quiere decir que no vayamos a sentirnos impulsados a vender en los próximos episodios de pánico, puesto que nos seguirá ocurriendo lo mismo. Solo que tendremos una barrera extra de seguridad que examinará si realmente estamos tomando una decisión demasiado a la ligera, sin analizar suficiente información.

También puede ayudarnos el medir qué tipo de información o de actuaciones aumentan nuestra tendencia a actuar impulsivamente. Por ejemplo, si se nos disparan las sensaciones al ver en el telediario la información financiera o al encontrar en el quiosco una portada hablando de pánico en mercado.

O si mirar constantemente en internet las cotizaciones los días de grandes caídas nos genera una ansiedad que nos impulsa a tomar una decisión de corto plazo, desligada de la estrategia que habíamos trazado a largo. ¡Recuerda el efecto del color rojo en nuestro sistema primario!

Evitando distracciones

Muchos de los grandes inversores solo miran las pantallas de cotizaciones una vez al día o la semana. Prefieren no prestar demasiada atención a los movimientos de muy corto plazo para reducir la tentación de sobreactuar con las noticias negativas.

Cada inversor debe examinarse, conocer bien cómo se relacionan estos sistemas en su toma de decisiones. No todos somos iguales, aunque a la mayoría, por desgracia, nos parece más grande la línea b de nuestro ejemplo.