Se suele decir que “aquellos que no pueden recordar el pasado están condenados a repetirlo”. Una frase que se atribuye a un filósofo madrileño y cuyo espíritu es evitar la repetición de episodios funestos de la historia. Uno de ellos fue la gran crisis financiera por las hipotecas subprime, en la que se produjo la quiebra de entidades como Lehman Brothers en 2008, y las graves consecuencias que se desataron a nivel internacional.

Por entonces, los gobiernos de las principales economías del mundo buscaron generar un marco de estabilidad a través de una gran inyección de recursos públicos.

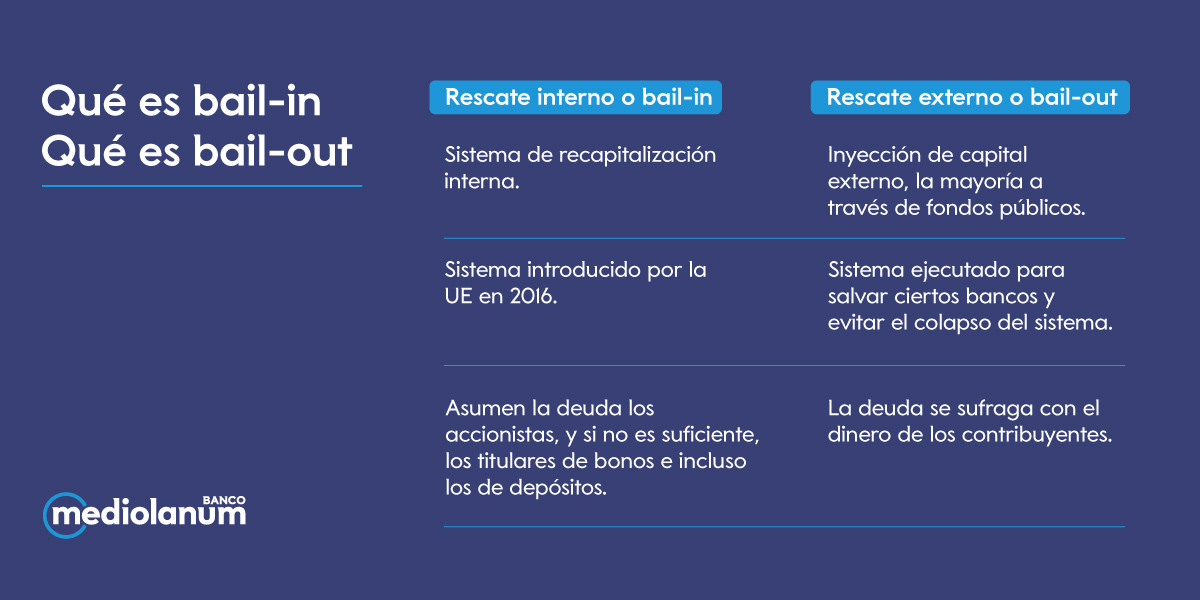

La idea era reflotar la economía y, para ello, se utilizaron dos sistemas diferentes que pueden afectarnos como ahorradores: el bail-in (recapitalización interna) y el bail-out (recapitalización externa).

Significado de ‘bail-in’ o recapitalización interna

Los años más duros de esa crisis afectaron a los bancos y comprometieron la economía de miles de ciudadanos. Por ese motivo, lo primero que se hizo para evitar el colapso del sistema bancario fue rescatar a ciertas entidades con el dinero de los contribuyentes. Esto es lo que se conoce como rescate externo o bail-out.

Si hacemos un ranking de los principales países de la Unión Europea que se endeudaron a través del rescate del sistema financiero, el primero es Alemania (225.000 millones de euros), seguido del Reino Unido (131.000 millones de euros), Irlanda (58.000 millones de euros), España (52.000 millones de euros), Grecia (45.000 millones de euros), Austria (35.000 millones de euros) y Países Bajos (30.000 millones de euros).

¿Qué sucede con el bail-out? Que la deuda se acaba sufragando entre todos porque no solo corre a cargo de la entidad que ha quedado en quiebra, sino que se costea mediante el aumento de los impuestos a los ciudadanos. Y aquí entra en juego el rescate interno o bail-in.

En los rescates del tipo bail-in, las pérdidas las asumen los acreedores, accionistas, bonistas y depositantes, en contraposición al bail-out, que supone una inyección de capital externo, la mayoría de las veces público.

Bail-in vs. Bail-out: ¿cuáles son sus diferencias?

¿Cómo funciona el sistema bail-out?

Habitualmente se han ejecutado los rescates bail-out con el objetivo de salvar a diferentes entidades bancarias. Sin embargo, el sistema bail-out puede trasladar el controvertido mensaje de que el coste del hundimiento de la entidad no es responsabilidad de quienes han asumido los riesgos, sino de todos los contribuyentes. Algo que puede percibirse como una posición de privilegio por parte, sobre todo, de grandes entidades, a las que se ve como más propensas a ser rescatadas.

¿Cómo funciona el mecanismo de resolución bail-in?

Debido a esto, en enero de 2016 entró en vigor en la Unión Europea el sistema de rescate bail-in, que incorporaba puntos importantes relacionados especialmente con la moderación del riesgo moral.

A partir de ese momento son los accionistas quienes deberían asumir el primer golpe, en su rol de propietarios de la entidad. Si esto no es suficiente para estabilizar el banco, los tenedores de bonos subordinados deberían intensificar sus esfuerzos. Los siguientes de la lista son los titulares de bonos sénior. En último lugar, los que deben responder son los depositantes no asegurados, que en el caso de la Unión Europea son los que tienen más de 100.000 euros en sus cuentas (los pequeños depositantes no están afectados por la aplicación de este sistema).

Los rescates financieros que trajo la crisis

Ejemplo de sistema bail-in: el caso de Chipre

Chipre es un caso claro de la aplicación de este sistema de recapitalización interna. En marzo de 2013 se encontraba al borde del colapso financiero. Así que, para evitar la quiebra del Estado y de la banca chipriotas, y poder optar así a un préstamo de la Troika —conformada por la Unión Europea, el Banco Central Europeo y el FMI—, se acordó un rescate por valor de 10.000 millones de euros, que suponían el 58% del PIB de Chipre.

Una vez que el Eurogrupo abandonó su primer plan de rescate —que incluía un impuesto sobre los depósitos garantizados, es decir, aquellos inferiores a 100.000 euros—, el Parlamento de Chipre rechazó un impuesto únicamente sobre los depósitos no garantizados. Lo que hizo, en su lugar, el Gobierno chipriota fue apoderarse de los depósitos superiores a 100.000 euros. De esta forma se procedió a la liquidación del Banco Laiki —el segundo banco chipriota— y se inició una reestructuración profunda del Banco de Chipre, principal entidad del país.

Ejemplo español del sistema bail-in, en el que no se utilizaron los depósitos.

Banco Popular fue el protagonista de la primera prueba de la nueva regulación en materia de rescates en España. El Banco Santander fue autorizado a través del Mecanismo Único de Resolución de la Unión Europea (MER) a adquirir Banco Popular por solo un euro. De esta forma evitó su quiebra por la retirada masiva de depósitos en los días previos y unas cuentas debilitadas.

A su vez, la aplicación de este sistema supuso que, en lugar de los contribuyentes, más de 300.000 accionistas perdieran el 100% de su inversión. Los tenedores de bonos contingentes convertibles y bonos subordinados también vieron caer su valor de inversión a cero. Y esto, a la práctica, supuso que desaparecieran 1.300 millones de euros de valoración amortizados de golpe, a los que se sumaron más de 2.000 millones de euros en bonos convertibles y subordinados.

Preparados para el rescate

Todos desearíamos no repetir un escenario tan crítico como se produjo a nivel mundial en la primera década de los años 2000. En cualquier caso, y ante experiencias vividas en el pasado, se pusieron en marcha los mecanismos oportunos para anticipar y, sobre todo, paliar los efectos de un rescate. En este caso, de cara a los contribuyentes a través de un sistema como el bail-in.