¿Cuál es el riesgo de hacer puenting? Está claro: un accidente que te cueste la salud. ¿Cuál es el riesgo de saltar en paracaídas? Idéntico: que no funcione el mecanismo y llegue la desgracia. Todo lo anterior resulta muy obvio, pero… ¿cuál es el riesgo de invertir?

“Perder dinero”, respondería cualquiera en la calle. Sin embargo, en el mundo financiero se suele equiparar el riesgo con otro término no tan sencillo: la volatilidad. Es decir, lo mucho o poco que pueden oscilar los precios de un activo. Se considera que algo es muy arriesgado cuando las cotizaciones tienen grandes variaciones, mientras que se toman como de bajo riesgo aquellas inversiones donde apenas hay grandes movimientos.

Así, se considera un perfil muy arriesgado a aquel cuyo estómago está listo para asumir caídas puntuales del 20% o más en sus inversiones a cambio de optar a mayores rentabilidades, y poco arriesgado al que se pone nervioso en cuanto ve el signo negativo en su cartera. Pero ¿tiene esto sentido?

“Salir del mercado puede acabar siendo una decisión muy costosa para el inversor”

En un mundo eficiente sí, porque si una acción cae de un día para otro más de un 10% se debería al reflejo de problemas reales que la compañía está sufriendo en sus ventas o sus perspectivas. En ese caso se vende y se busca otra mejor. ¡Pero los mercados no son así! En la mayoría de ocasiones, los inversores sobrerreaccionan.

Causas de la volatilidad

Cuando una acción cae un 10% puede ser por las razones correctas o porque en el mercado hay un pánico injustificado, que rápidamente pasa al olvido y da lugar a una recuperación vertiginosa en los días o meses posteriores.

“La volatilidad es una característica inherente a los mercados financieros —explican desde Fidelity International en el vídeo adjunto—. Estos reaccionan continuamente a factores como la política monetaria, tensiones geopolíticas o las propias opiniones de otros inversores.”

En estos momentos de caídas en los que el pánico puntual azota los mercados, los inversores se sienten tentados a salir corriendo del mercado. Esto se debe a que extrapolan al futuro el comportamiento reciente de los activos. Sin embargo, ¡esta puede acabar siendo una decisión muy costosa para el inversor!

Consecuencias de dejarse llevar por el pánico

En multitud de ocasiones, estos días de nervios suelen preceder a sesiones de fuertes rebotes en los mercados. Y perderse estos mejores días marca una gran diferencia para la rentabilidad a largo plazo.

“Perderse los mejores días de los mercados marca una gran diferencia para la rentabilidad a largo plazo”

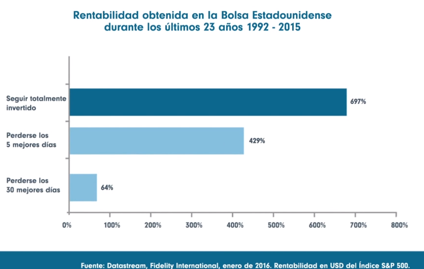

De acuerdo con los datos de Fidelity, un inversor que hubiera permanecido totalmente invertido entre 1992 y 2015 habría obtenido una ganancia acumulada del 697%, ¡que no está nada mal! Pues bien, si se hubiera perdido los 5 mejores días, esta rentabilidad se habría reducido hasta el 429%. Y sin los 30 mejores días… apenas habría obtenido un 64%.

Por eso, uno de los consejos fundamentales de Fidelity para los momentos de mayor volatilidad es precisamente “no hacer nada”. O, para los inversores más osados, incluso se pueden aprovechar esos instantes para tomar posiciones: “Es cuando se pueden encontrar oportunidades para comprar activos más baratos”, explican desde Fidelity.

El 16 de octubre de 2008, en pleno derrumbe de los mercados tras la quiebra de Lehman Brothers, Warren Buffett, el mejor inversor de todos los tiempos, publicó una columna en The New York Times que tituló “Compre América, yo lo estoy haciendo”.

El gurú se explicaba en el texto: “A corto plazo, el paro subirá, la actividad empresarial se debilitará y los titulares seguirán asustando. Por eso… he estado comprando acciones de compañías estadounidenses”.

“Los negocios seguirán sufriendo altibajos, como siempre lo han hecho, pero las grandes compañías alcanzarán nuevos beneficios récord en los próximos 5, 10 o 20 años —añadía—. Lo más importante es entender la compra de acciones como hacerse con una parte del negocio de esa empresa”, concretaba su socio Charlie Munger.

El muro de las emociones

La teoría suena bien pero, a la hora de la verdad, cuando se dispara la volatilidad, las emociones nos juegan malas pasadas. Los nervios en un mercado bajista suelen llevar a los inversores a salir asustados cuando en realidad nuestro plan nos debería llevar a comprar en ese momento o, al menos, a mantener la posición si ya se ha producido la caída.

Algo esencial a la hora de invertir es, por supuesto, definir previamente el plan, teniendo en cuenta el perfil de riesgo y construyendo la cartera según las necesidades y el perfil del cliente, y utilizando las herramientas que pueden ayudarle a evitar entrar y salir del mercado en los peores momentos.

Por todo lo anterior, el papel del asesor financiero resulta aquí esencial. Es quien debe recordar al inversor que el verdadero riesgo es abandonar el plan. No ser consecuente con lo previamente definido y no tener en cuenta que cuando se pensó en esta inversión ya se estaban asumiendo estos episodios de pánico en los mercados es, a todas luces, un error.

Para invertir es necesario tener un plan

Como aconseja también Fidelity en el vídeo, algo muy importante a tener en cuenta en nuestro plan de inversión es diseñar una correcta diversificación, que permita amortiguar la caída de la cartera en los peores momentos del mercado, ya que los activos con mejor comportamiento ejercen como contrapeso de aquellos con peor evolución.

Otra buena opción es la inversión a través de aportaciones periódicas, que elimina la aleatoriedad a la hora de entrar y salir en los mercados. Es decir, en vez de buscar el precio más atractivo para invertir y tomar ahí toda la posición, ir realizando mensual o trimestralmente nuevas aportaciones al conjunto de activos que hayamos definido en nuestro plan de inversión.

Con esta práctica, el inversor no entrará siempre con el precio más bajo, pero evitará el gran riesgo de comprar sus acciones cuando la euforia de los mercados le impulse a ello, cerca de los máximos del ciclo.

Del mismo modo que en el puenting, no se trata de que la cuerda se mueva más o menos, ¡sino de que se rompa o no! Con las inversiones ocurre lo mismo: “El riesgo es la pérdida permanente de capital”, afirma Howard Marks.