Querido inversor: ¿cuántas veces has pensado eso de que “esta vez sí que será diferente”? Cuando hablamos de entrar en los mercados, nos atrae la idea de aprovechar los momentos de fuertes subidas, de euforia, en los que pensamos en ganar mucho gracias a una racha que creemos que vendrá para quedarse. Y, por otro lado, tememos también que ese mismo escenario dé la vuelta, hecho que nos hace querer salir de estampida, pues pensamos que esta vez no remontará y que la caída de los mercados será definitiva.

Sin embargo, ni una cosa ni la otra son ciertas. La historia nos ha enseñado que nunca es así: los periodos de vertiginosas subidas o de fuertes bajadas no son permanentes y acaban dando paso a una regresión a la media.

«Regresión a la media”. El origen del concepto

¿Y qué es? La regresión a la media es un concepto estadístico que hace referencia a que un hecho extremo tiende a aproximarse a la media cuando se realizan sucesivas mediciones. Este concepto fue desarrollado por Francis Galton en el año 1886 mientras realizaba un informe de alturas de 250 padres y sus 930 hijos. Históricamente, este concepto se ha llamado también “reversión a la media”.

“Te explicamos la relación entre la regresión a la media y las inversiones”

Galton calculó la altura media de los adultos y de los niños y trazó la altura de todos ellos en un gráfico. En su estudio encontró que los padres que eran más altos que la media tendían a tener hijos que eran más altos que la media y los padres que eran más bajos de lo normal tendían a tener hijos que eran en promedio más bajos. Sin embargo, en los casos en que los padres eran más altos que el promedio, sus hijos tendían a ser un poco más bajos que sus respectivos padres, y, en los casos en que los padres eran más bajos de lo normal, sus respectivos hijos tendían a ser un poco más altos. En otras palabras, los hijos de padres con alturas que estaban muy por encima o muy por debajo de la media tenían hijos cuya altura se encontraba más cerca de la media, es decir, regresaban a la media.

En los deportes se tiende a aplicar este concepto cuando se habla de “rachas” e incluso en Estados Unidos existe la llamada “teoría de la portada de Sports Illustrated”. Según esta teoría, los deportistas que aparecen en la portada de esta publicación, hecho que ocurre cuando consiguen resultados por encima de su media profesional, seguidamente tienden a protagonizar malos resultados o, visto de otra manera, se normalizan y regresan a su media habitual.

En los mercados financieros siempre ocurre lo mismo

Inversores como David Dreman y economistas especializados en finanzas conductuales como Richard Thaler y Wener De Bondt descubrieron una fuerte evidencia: la regresión a la media también se produce en los mercados financieros, tanto en valores individuales como el mercado en su conjunto.

“¿Sabes cuál es la teoría de la portada de Sports Illustrated? ¡Descúbrela!”

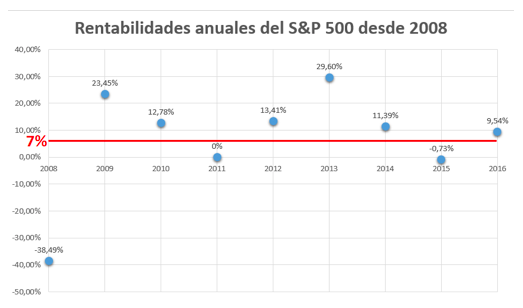

Históricamente, la renta variable estadounidense, representada por el selectivo bursátil S&P500, ha ofrecido, en promedio, una rentabilidad del 7%. No obstante, los inversores han vivido épocas en las que las rentabilidades se han alejado sustancialmente del promedio a largo plazo.

Por ejemplo, en 1927 y 1928 o desde 1995 hasta 1999 los inversores se enfrentaron ante un mercado que les ofrecía rentabilidades del 25 hasta el 35 por ciento anuales. En el extremo opuesto, en 1930, 1931, 1973, 1974, y 2008 el mercado sucumbió a unas pérdidas superiores al 30 por ciento. Estos periodos determinados fueron especialmente excepcionales y tras ellos, las rentabilidades regresaron a la media.

Se aprecia muy bien en la crisis subprime cómo se produce la reversión a la media. Si bien en el ejercicio 2008 la rentabilidad de la bolsa estadounidense fue del -38,49%, en los sucesivos ejercicios las rentabilidades se fueron normalizando en torno a la media:

- 2009: +23,45%.

- 2010: +12,78%.

- 2011: +0%.

- 2012: +13,41%.

- 2013: +29,60%.

- 2014: +11,39%.

- 2015: -0,73%

- 2016: +9,54%

Desde el gran crash que se produjo el año 2008 hasta finales de 2016 el índice bursátil S&P 500 ha promediado una rentabilidad del 6,45% anual, la cual queda cerca de medio punto porcentual de lo que es la rentabilidad media histórica que la bolsa ha estado entregando a los inversores, algo que evidencia la tendencia a largo plazo de regresión a la media.

El largo plazo y la regresión a la media

El problema de estos periodos en que las rentabilidades se alejan de las habituales que ofrece el mercado es que a la propia naturaleza humana le resulta difícil resistirse a la tentación de extrapolar los acontecimientos del pasado más inmediato al futuro indefinido. Asumimos que esas “rachas” del mercado esta vez actuarán de forma diferente y nos olvidamos por completo de las referencias del largo plazo, lo que puede llevarnos a ejecutar decisiones en contra de nosotros mismos. Lo mejor es mantener la perspectiva del largo plazo, o lo que es lo mismo: no debemos olvidar que tanto después de una crecida como de una sequía… las aguas siempre acabarán volviendo a su cauce.

Si te ha gustado este artículo, quizá pueda parecerte interesante este otro: El Efecto Diderot o cómo una bata puede arruinar tu vida.