Mayo es, para muchos, un mes marcado en rojo por coincidir con el arranque definitivo de la campaña de la Renta para todo tipo de declaraciones, incluyendo los borradores o declaraciones telemáticas que ya tuvieron la posibilidad de presentarse en el mes de abril.

La campaña del 2013 trae novedades, especialmente en productos financieros, gracias a la eliminación de la desgravación en la compra de vivienda habitual para todas aquellas adquisiciones realizadas desde enero de 2013 o el cambio radical de fiscalidad para las ganancias patrimoniales generadas en un periodo inferior a un año. Estas modificaciones, como toda la fiscalidad de los productos financieros, afectan de forma importante a miles de contribuyentes, ya que aunque para muchos no sea la partida de mayor cantidad (suele serlo la referida a los rendimientos de trabajo), sí es de las más universales. Cuentas corrientes, depósitos, fondos de inversión, planes de pensiones… Existe una enorme variedad de productos en los que es vital conocer o tener el asesoramiento adecuado para conseguir el máximo beneficio financiero-fiscal y evitar quebraderos de cabeza a la hora de liquidar nuestros impuestos.

Cuentas corrientes y depósitos

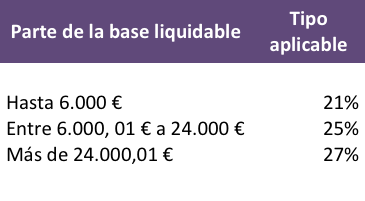

Los intereses derivados de ceder un capital propio a terceros, ya sea a través de una cuenta corriente bancaria o un depósito, tributan en el Impuesto de la Renta sobre las Personas Físicas, formando parte de la base imponible del ahorro de la siguiente forma:

Con independencia de este tipo, todo rendimiento de intereses estará sujeto a retención del 21% que posteriormente se descuenta en nuestra declaración de la renta.

Con esta estructura impositiva, el cliente puede y debe estudiar los plazos de cobro de los intereses, que son los que determinan el momento de pago del impuesto. Algunos depósitos determinan la forma de liquidación de los intereses de forma obligatoria, pero otros dejan opción al cliente de elegir la forma a lo largo de la vida del depósito, trimestre… o vencimiento. Financieramente hablando, lo más rentable es empezar a cobrar los intereses lo antes posible y con mayor frecuencia. Si unimos la fiscalidad, puede que nos interese más dilatarlo en el tiempo para, por ejemplo, trasladar estos beneficios a otro año fiscal. Esta consideración se puede extender si hay un cambio en la fiscalidad de los productos de ahorro, siempre que sea a la baja. Si por ejemplo se anuncia un descenso de rentabilidad para el 2016 y tenemos un depósito a 2 años contratado este ejercicio, nos puede interesar más que nos paguen los intereses al vencimiento, ya que tanto la retención como su rendimiento serán al tipo vigente en el momento del cobro, no en el de la contratación.

Un caso especial: los rendimientos en especie

No son pocos los contribuyentes que a la hora de recibir el borrador de su declaración o los datos fiscales proporcionados por la Agencia Tributaria o su Banco se sorprenden al ver una partida de “rendimientos en especie”. Esta proviene de un rendimiento de capital mobiliario, siempre que la entrega sea consecuencia de la cesión de capitales o por la contratación de un determinado producto financiero y la retribución no sea en efectivo. En estos casos el bien recibido siempre debe estar valorado económicamente, tendrá un ingreso a cuenta del 21% y según sea el valor del mismo, tributará en los tipos impositivos anteriormente señalados.

Lo normal es que el valor del bien nos sea informado tanto a nosotros, los receptores, como a Hacienda. En caso de no ser así, el cliente declara el valor normal de mercado más el ingreso a cuenta (salvo que éste le hubiera sido repercutido por la entidad). El valor normal de mercado es el resultado de aumentar en un 20% el valor de adquisición del bien o el coste para la entidad.

Fondos de inversión

La gran diferencia en fiscalidad de los fondos de inversión con respecto a los depósitos la marca el tiempo de generación de la plusvalía, si se produce antes o después de un año. La rentabilidad obtenida por un contribuyente en el reembolso o transmisión de las participaciones de un fondo de inversión con periodo de generación superior a un año, se califica de ganancia de patrimonio y se calcula conforme a las normas generales del IRPF, formando parte de la base imponible del ahorro. Por el contrario, si el periodo de generación es inferior a un año, se integran en la base general al tipo marginal del contribuyente, que oscila entre el 24,75% y el 56% en algunas Comunidades Autónomas. Este punto penaliza fiscalmente la recogida de beneficios a corto plazo y hace más interesante una de las características de los fondos de inversión: el diferimiento fiscal.

Con un fondo de inversión, hasta que no materializas la ganancia patrimonial, no pagas nada a Hacienda. Además, a esto se une otro punto importante: el traspaso de fondos también esta libre del pago de impuestos. Ambas circunstancias generan importantes ventajas. Por un lado, si obtenemos un beneficio a corto plazo y no queremos pagar a nuestro tipo marginal, podemos traspasar a un fondo de una categoría más segura y esperar que pase el año para venderlo. Pero no solo eso, otra opción muy útil es poder vender parcialmente en varios ejercicios y distribuir así la carga tributaria.

En lo que se refiere a las pérdidas, se compensan entre las ganancias generadas en el ejercicio. Si de esta agregación resulta un saldo negativo, este puede compensarse con los saldos positivos de ganancias y pérdidas patrimoniales obtenidos en los cuatro años siguientes. Resumiendo: desde el año 2013 se integran en la base imponible general las ganancias y pérdidas cuando el periodo de generación sea menor o igual a un año. Asimismo, se limita el importe del saldo de las pérdidas de la base imponible general que pueden compensarse con el saldo positivo de los rendimientos e imputaciones de rentas, pasando del 25% al 10%.

Planes de pensiones

Tras la eliminación de la deducción por vivienda habitual para las adquisiciones realizadas desde el 1 de enero de 2013, el plan de pensiones se ha convertido en general (hay excepciones en distintas Comunidades Autónomas) en el producto financiero por excelencia con el que conseguir rebajar la factura fiscal. Las aportaciones realizadas al plan de pensiones individual dan derecho a reducir la base imponible general del IRPF limitadas por la cuantía menor de:

- 30% de la suma de los rendimientos netos del trabajo personal y de actividades económicas percibidos en el ejercicio (50% si contribuyente mayor de 50 años).

- 10.000 euros anuales (12.500 euros si contribuyente mayor de 50 años).

Si se acredita un grado de minusvalía física o sensorial igual o superior al 65% o psíquica igual o superior al 33%, se eleva el máximo de aportación con ventaja fiscal hasta los 24.250 euros. Estos límites no son solo de los planes de pensiones, sino que engloban todo lo aportado por este tipo de producto (ya sean individuales y de empleo), planes de previsión asegurados, mutualidades de previsión social, planes de previsión social empresarial y seguros de dependencia.

Existe una excepción que permite un límite de reducción adicional de 2.000 euros si el plan de pensiones es a favor del cónyuge, siempre que éste no obtenga rendimientos netos del trabajo ni de actividades económicas o lo sean de cuantía inferior a 8.000 euros. En este caso, es muy importante tener en cuenta que los excesos de aportación no reducidos se pueden aplicar en los 5 años siguientes.

En el momento del rescate con independencia de que se haga en forma de renta o de capital, toda cantidad recibida es considerada como ingreso del trabajo. Por ello, forma parte de la base imponible general del IRPF y tributan al tipo progresivo que va del 24,75% al 56% en algunas Comunidades Autónomas. Esto hace muy importante considerar que cantidad se va a cobrar cada tiempo, ya que pequeñas subidas pueden hacer que pasemos a un siguiente porcentaje y se dispare nuestra factura fiscal.

Estos son, en definitiva, algunos puntos muy importantes que debemos tener en cuenta a la hora de contratar, suscribir, traspasar o reembolsar nuestros productos de ahorro e inversión para conseguir la máxima rentabilidad financiero-fiscal.

Antonio Gallardo, analista de iAhorro.com