Ahorrar es siempre un desafío y probablemente habrás oído hablar de evitar los gastos hormiga. De igual manera, también habrás escuchado decir que, si los eliminas (o incluso si los reduces), tus números mejorarán considerablemente.

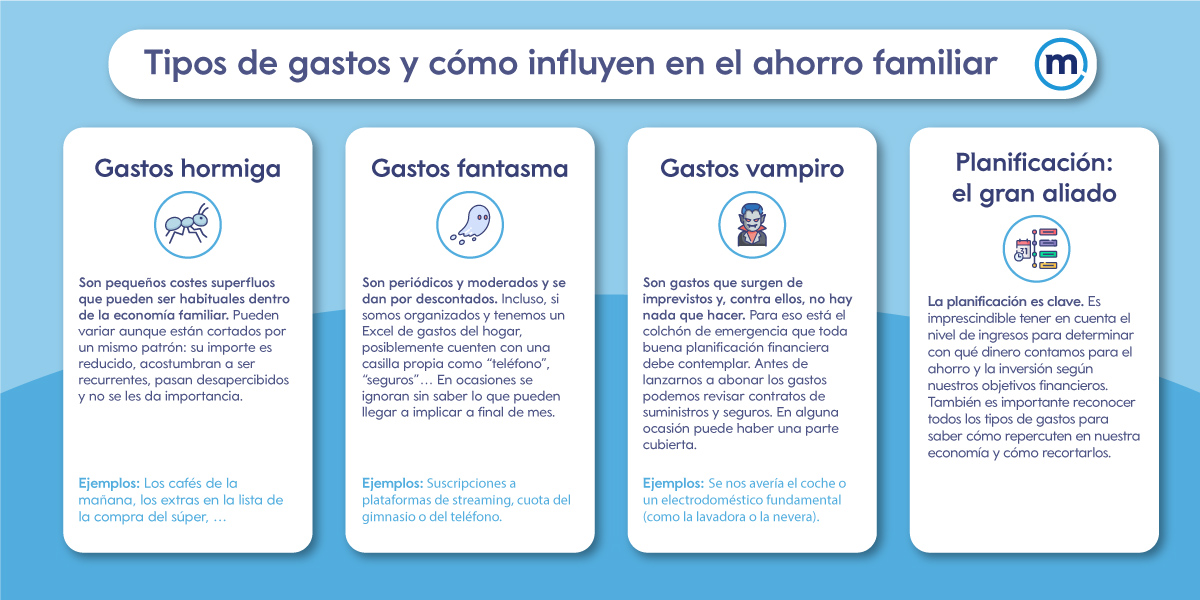

No lo negaremos, reducir o eliminar estos gastos puede ayudar a la economía de tu hogar, pero tus finanzas personales no crecerán de la forma abultada que se presupone. Porque también intervienen otros factores como los gastos vampiro y los gastos fantasma.

Controlarlos es fundamental para ahorrar. Pero ahorrar, a secas, es quedarse a medias: hay que obtener provecho de ese dinero. Y aquí es cuando entra en juego la planificación. En este artículo te mostramos cómo identificar todo tipo de gastos, cómo subsanarlos y cómo ahorrar.

Cuáles son los gastos hormiga

Respondiendo a la pregunta de qué son los gastos hormiga: son pequeños costes superfluos que incluso pueden ser habituales dentro de la economía familiar. Y aunque pueden variar en función de la persona, todos están cortados por un mismo patrón: su importe es reducido, acostumbran a ser recurrentes, no aparecen en el presupuesto familiar, pasan desapercibidos y no se les da importancia.

Gastos hormiga, ejemplos: Nos referimos a los cafés que nos tomamos en la cafetería y a los menús con los compañeros de trabajo. Pero también al hecho de pedir comida a domicilio porque se está demasiado cansado como para cocinar, los extras en la lista de la compra del súper, algunas salidas nocturnas… Existen tantos tipos como personas y estilos de vida.

En resumen, se trata de pequeños caprichos que alegran el día a día pero que cuestan dinero. Y, aunque todos tenemos derecho a darnos un gusto, es importante saber cuáles son los tuyos y cómo controlarlos.

Cómo evitar los gastos hormiga

Palabra clave: control. Para evitar las compras hormiga se necesitan reflexión, planificación y fuerza de voluntad. Así, el primer paso debe ser el análisis: identificarlos y calcular cuánto dinero les destinamos. Porque en ningún caso tenemos que eliminarlos por completo, sobre todo si se trata de antojos que nos regalan una sonrisa. Lo que sí debemos tener claro es saber cuáles son y reducirlos.

Dicho de otro modo, no hay nada de malo en tomar un café un par de veces a la semana fuera de casa. El problema es cuando hacemos el desayuno completo cada día… Y no le damos ningún tipo de importancia.

Hay varias formas de reducir o evitar esos ejemplos de gastos hormiga. La más común, dedicarles un presupuesto mensual según nuestros ingresos y otros gastos.

Gastos hormiga, gastos vampiro y gastos fantasma

Ahora que sabemos qué son los gastos hormiga, también conocemos que su control puede suponer cierto ahorro, aunque no sea la panacea. No va a suponer un cambio radical para tus finanzas. Y más si ese dinero que destinabas a caprichos no tiene un fin de ahorro concreto: dejas de gastar un dinero en algo, pero no haces nada con él.

“Los gastos hormiga son pequeños costes superfluos que incluso pueden ser habituales dentro de la economía familiar”

Además, hay que recordar que en la economía de una familia hay otro tipo de desembolsos. Son los gastos vampiro y los gastos fantasma. Vayamos por partes.

Los gastos vampiro son los conocidos popularmente como imprevistos. Y, contra ellos, no hay nada que hacer. Se nos avería el coche o un electrodoméstico fundamental (como la lavadora o la nevera). Tenemos una fuga de agua o una instalación decide que ha llegado a su fin.

Se tiene que poner solución sí o sí. Y posiblemente muy rápido. Para eso está el colchón de emergencia que toda buena planificación financiera debe contemplar. De todos modos, antes de lanzarnos a abonar el gasto, que tendrá un buen impacto en nuestras cuentas, podemos revisar contratos de suministros y seguros. En alguna ocasión puede haber una parte cubierta.

Por su parte, los gastos fantasma son aquellos que se dan por supuestos. Entran en los gastos de casa al mes. Nos referimos a suscripciones (a plataformas de streaming, gimnasios o webs), seguros, extraescolares, etcétera. Revisémoslos bien porque si analizamos cuánto nos cuestan y qué provecho les sacamos, posiblemente nos llevemos una sorpresa. Solo por ello les dedicaremos un apartado propio.

Gastos fantasma: cómo identificarlos

Sí. Los gastos fantasma son periódicos y moderados. Se dan por descontados. Incluso, si somos organizados y tenemos un Excel de gastos del hogar, posiblemente cuenten con una casilla propia bajo títulos genéricos como “teléfono”, “seguros”… Y, como tales, en ocasiones se ignoran sin saber lo que pueden llegar a implicar a final de mes. Aquí tienes una lista de los ejemplos más comunes:

“Es importante reconocer todos los tipos de gastos para saber con qué dinero contamos para el ahorro y la inversión según nuestros objetivos”

- Suscripciones a plataformas de streaming. Revisa si les sacas provecho. ¿Realmente tienes tiempo para ver el contenido de tres plataformas de televisión? Quédate con la que más te interese.

- Suscripciones a gimnasios. No hace falta borrarte y pasarte al running de asfalto. Pero ¿para qué pagas el horario completo del gimnasio si solo vas por las tardes? Mira opciones de cuotas.

- Suscripciones a webs y apps. ¿Diseñas tanto como para pagar la versión pro de una aplicación? Date de baja si no la usas.

- Seguros. De cuando contrataste un suministro, o de cuando practicabas bicicleta de montaña o de cuando compraste el móvil, que ya está algo viejo. Es posible que tengas contratado algún seguro que ni siquiera recuerdas o a cuyo importe no le das valor pero que cada dos o tres meses se resta de tu cuenta. Revísalo y, si no te interesa, informa a la aseguradora de que no quieres renovar.

- Telefonía. Revisa la tarifa que tienes contratada y analiza si realmente necesitas todo lo que contempla. Por ejemplo, ¿hablas tanto por teléfono como para pagar un plus para tener llamadas ilimitadas?

- Electricidad. ¿La potencia de luz que tienes contratada está en línea con tu consumo energético habitual o es demasiada? Míralo en la factura. Si tienes de sobras, puedes recortar este gasto.

- Extraescolares. A los que tienen hijos les salva algunas tardes, pero ¿cuánto pagamos por ellas? ¿Podemos asumir que los críos tengan actividades de lunes a sábado?

Como puedes ver, la lista de gastos fantasma es considerable. De hecho, es posible que hayas pasado por alto en tus cuentas alguno de estos gastos. En cualquier caso, es recomendable revisar las cuentas periódicamente. Es posible que detectes algún gasto fantasma. Elimínalo.

Planificación: el gran aliado contra los gastos hormiga, los vampiro y los fantasma

La planificación es clave. Por supuesto, es imprescindible tener en cuenta nuestro nivel de ingresos para determinar con qué dinero contamos para el ahorro y la inversión según nuestros objetivos financieros. Pero, como hemos visto, también es importante reconocer todos los tipos de gastos para saber cómo repercuten en nuestra economía y cómo recortarlos.

De hecho, siempre es recomendable la ayuda de un profesional, un experto en finanzas que nos ayude a tomar buenas decisiones. A definir nuestras estrategias de ahorro a corto, medio y largo plazo (más allá de saber que es el gasto hormiga, vampiro o fantasma y reducirlos) y a sacar el mayor provecho a nuestro dinero, en función de nuestros objetivos. Ya sea complementar la pensión, pagar un posgrado, plantearnos un año sabático o conseguir libertad financiera.

Y es aquí cuando un asesor financiero, como un Family Banker, tiene mucho que aportar. Ya que nos ayudará a tomar buenas decisiones a la hora de gestionar nuestra economía, sin dejarse llevar por las emociones. ¿A que ahorrar y recortar gastos ya no parece tan complicado? ¿Empezamos?