Invertir en bolsa supone exponerse a la volatilidad del mercado. Para muchos, son muy difíciles de digerir esas oscilaciones que se producen en los mercados en el corto plazo. En especial, si el valor liquidativo de su inversión (es decir, el precio de cada participación en ese momento) se ve reducido. Sin embargo, hay que recalcar que las pérdidas latentes no significan perder per se, sino que representan cómo el mercado está valorando nuestra participación en ese determinado periodo de tiempo. Hay pérdidas reales cuando vendemos nuestros valores y obtenemos un precio inferior al que las compramos.

Las decisiones financieras y las emociones

A pesar de la diferencia existente entre las pérdidas latentes y las reales, en el cerebro del inversor se pone en marcha el mismo proceso neurológico que nos lleva a la ansiedad y al miedo. Ese estado emocional puede llegar a cegar al inversor y abocarle a desprenderse de sus inversiones cuando han tocado fondo, olvidándose de sus objetivos establecidos en el largo plazo. ¡Gran error!

Dentro del campo de las finanzas conductuales se reconocen nuestros prejuicios naturales, que nos llevan a tomar decisiones irracionales cuando se trata de inversiones y finanzas. Un buen ejemplo de esto es la teoría prospectiva, que detalla cómo los seres humanos generamos una respuesta emocional a las pérdidas percibidas diferente a la que suscitan los beneficios.

“Los inversores tomamos decisiones irracionales cuando se trata de inversiones y finanzas. ¡Gran error!”

De hecho, los psicólogos Daniel Kahneman (Premio Nobel de Economía en 2002) y Amos Tversky (fallecido en 1996) demostraron en sus estudios que las pérdidas eran 2,5 veces más indeseables de lo que era la satisfacción de los beneficios equivalentes.

Mr. Market o cómo funciona el mercado

Benjamin Graham, el padre del value investing, mencionaba en su libro El inversor inteligente la figura de Mr. Market como una analogía muy ilustrativa de lo que suponen las variaciones del mercado sesión tras sesión y cómo debe reaccionar el inversor.

Imaginemos que hemos comprado una participación en una empresa que no cotiza en bolsa. Mr. Market, socio de esa empresa como nosotros, nos dice lo que él considera que vale nuestra participación. Además, nos ofrece que vendamos la que tenemos o incluso comprar más, al precio de su valoración. Nosotros, como inversores sensatos, no deberíamos permitir que Mr. Market condicionase una visión a largo plazo sobre la empresa, nuestra inversión. Es decir, no deberíamos actuar de forma impulsiva nada más saber el precio que estima Mr. Market de nuestra participación, dado que al día siguiente puede ser mayor. Sin embargo, eso no significa que, en el supuesto extraordinario de que el socio Mr. Market perdiera la cabeza y ofreciera precios ridículos, no podamos aprovecharnos de esas locuras, adquiriendo participaciones adicionales o bien colocándole parte de nuestra participación si las valora con precios desorbitados.

Aprovechar la volatilidad del mercado

Esa debería ser la filosofía del inversor centrado en el largo plazo y que mantiene una cartera diversificada. Ante las caídas bursátiles, el término relevante para los inversores no es la pérdida latente o la diferencia del valor liquidativo, sino la oportunidad de aprovecharnos de la volatilidad del mercado. Ese descuento, combinado con el interés compuesto, constituye uno de los mejores catalizadores para obtener grandes rentabilidades a largo plazo.

“¡Deja las emociones a un lado y aprovecha de forma inteligente los vaivenes del mercado!”

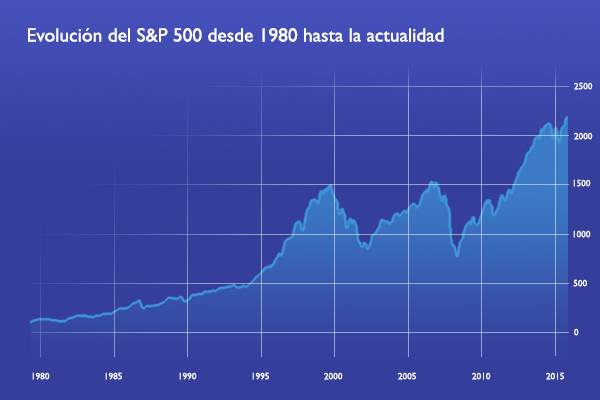

Por último, recordemos que la bolsa estadounidense, representada por el selectivo bursátil del S&P500, desde 1980 hasta nuestros días ha pasado de cotizar desde los 107,94 puntos hasta los 2.139,16 puntos, lo que supone una rentabilidad acumulada del 1.881,80%.

Sin embargo, este crecimiento no ha sido lineal y ascendente, sino que, por el camino, los inversores se han enfrentado a intensos descensos que los han puesto a prueba…

- Las subidas de tipos de interés de Paul Volcker en 1980 para combatir la elevada inflación condujeron a una depreciación bursátil del 27% durante 21 meses.

- En el año 1987, el selectivo bursátil estadounidense perdió el 34%, con una caída que duró 3 meses.

- La burbuja de las «puntocom», que tocó techo en marzo del año 2000, llevó a una caída del 49% en los siguientes 31 meses.

- La crisis de las hipotecas subprime, iniciada a partir de octubre de 2007, arrastró al S&P500 a un desplome del 57% durante los siguientes 17 meses.

Como podemos ver, a lo largo del periodo descrito, el mercado ha sufrido largas épocas de marcada volatilidad que han podido confundir al inversor hasta provocar reacciones erróneas. Dicho de otra forma: la mala gestión de las emociones le ha podido impedir beneficiarse del interés compuesto a largo plazo. Por esa razón, es imprescindible un férreo control emocional y una visión global, que ofrecen los profesionales expertos de confianza, como los Family Bankers® de Banco Mediolanum, que apoyan y guían al inversor a lo largo de su vida financiera, sobre todo en los momentos de alta volatilidad. ¡Deja las emociones a un lado y aprovecha de forma inteligente los vaivenes del mercado!