Decenas de personas esperando ante la puerta de un centro comercial, impacientes ante un cordón humano formado por varios guardias de seguridad. ¿Te suena? Imagina que esta escena sucede el día del año que más cara está la ropa en el centro. Imagina que la gente se lanza a las cajas para pagar 200 euros por ese abrigo que hace unas semanas valía 100 euros menos. Absurdo, ¿verdad?

Así actuamos los ahorradores en la mayoría de las ocasiones cuando se trata de invertir nuestro dinero. Está documentado que las mayores entradas de inversión hacia las acciones se producen siempre en el momento de precios más altos en las bolsas. En cambio, en los días de rebajas, cuando se pueden comprar buenos negocios a los mejores precios, las puertas del gran centro comercial que son los mercados de valores están desiertas.

“Cuando se hace evidente en nuestra mente el riesgo de perder dejamos de razonar.”

Además, las recompensas sociales juegan en nuestra contra. Si queremos presumir ante nuestros vecinos de haber realizado una buena compra en una tienda, les diremos el buen precio al que hemos comprado, el descuento respecto al precio al que salió el producto a la venta. Con las acciones, en cambio, el motivo para presumir suele ser lo que estoy ganando no si has comprado barato o no.

Cómo elegir el momento adecuado para invertir en Fondos

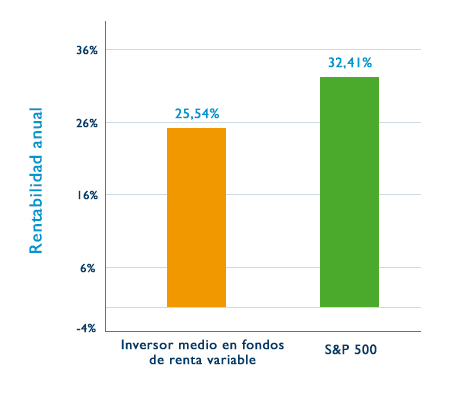

Los datos demuestran que, aunque acertemos la mayoría de las veces, los inversores nos seguimos equivocando en estos momentos clave. Según un informe de la consultora estadounidense Dalbar, en 2013 la media de los inversores americanos en renta variable ganó un 25,5%, una cifra muy alta, pero siete puntos menor que si hubieran copiado el S&P 500, que subió un 32,41%.

Este peor resultado se produjo pese a haber acertado el 75% de los meses. Es decir, en la mayoría de los meses que hubo entradas de dinero en fondos de bolsa superiores a la media anual los índices registraron un comportamiento positivo en el mes posterior.

Fuente: Quantitative Analysis of Investor Behavior, 2014. Dalbar Inc.

¿Dónde estuvo el error? En las decisiones que tomaron en los momentos clave del año. Cuando se produjeron las mayores caídas, muchos optaron por vender al mes siguiente. Al sufrir parte de los descensos, recortaron sus inversiones para que no hubiera mayores pérdidas en sus carteras.

El problema es que al mes siguiente, cuando los índices registraron una de sus mejores marcas mensuales del ejercicio, estaban fuera del mercado, por lo que se perdieron la parte inicial y más fuerte de la recuperación tras las caídas, como se ve en la tabla a continuación tomada del informe de Dalbar.

Ante las fuertes subidas de julio, el segundo mejor mes de 2013 para el S&P 500, se produjo una de las mayores entradas del año en fondos de renta variable.

En agosto llegaron las caídas, que asustaron a los inversores y les llevaron a hacer las menores aportaciones del año en septiembre, mes en el que se inició el mejor periodo del año del indicador.

¿Qué se puede hacer para evitar estos errores frecuentes?

No es fácil, porque cuando vemos caídas en los índices entran en juego distintas reacciones propias del ser humano. O incluso heredadas de nuestros antecesores, los primates. La psicóloga Laurie Santos descubrió que compartimos con los monos capuchinos los errores y decisiones irracionales derivados de la aversión al riesgo. Es decir, que cuando se hace evidente en nuestra mente el riesgo de perder dejamos de razonar y entran en juego nuestros instintos.

“Una de las soluciones es realizar inversiones periódicas.”

Entre ellos también aparece el «efecto rebaño». Cuando estás viendo en las portadas de los periódicos o en los titulares de las webs económicas que el mercado se desploma, cuando aparecen gurús diciendo que se avecina una gran caída en el mercado, para los humanos supone todo un reto mantener su posición inicial y quedarse con sus acciones.

El experimento referente lo realizó en 1951 el psicólogo estadounidense Solomon Asch. Mostraba a los participantes en el estudio una tarjeta con una línea y luego les enseñaba otra con tres líneas de tamaños muy distintos, para que dijeran cuál de ellas era igual a la primera tarjeta. La respuesta correcta era evidente y sólo la fallaban el 1% de los participantes. Excepto cuando en el experimento ponían a otras dos personas (compinchadas) que elegían en consonancia una de las opciones incorrectas. Así, el 36,8% de los participantes elegían la misma línea que sus compañeros de experimento.

Esperar las rebajas puede hacer perder rentabilidad

¿Qué podemos hacer? Para empezar, debemos asumir nuestra incapacidad demostrada para aprovechar las rebajas en el mercado. Aunque pensemos que cuando llegue un gran descenso será el momento de entrar, lo cierto es que cuando llegan las grandes caídas en los mercados sucederá lo contrario, tendremos la sensación de que hay que salir corriendo.

Además de que nos cuesta aprovecharlas, esperar las rebajas nos puede suponer perder muchos meses de rentabilidad y acabar invirtiendo tarde y mal, con esa sensación de «a ver si voy a ser el único de mis vecinos que no está aprovechando las subidas de la bolsa».

Una de las soluciones es realizar inversiones periódicas. Por ejemplo, cada día 5 de mes se puede hacer una aportación a nuestro plan de pensiones o a nuestra cartera de fondos. Así evitamos que nuestras decisiones de entrada y salida queden expuestas a los vientos de las emociones.

Cuentan que al inversor John Templeton se le acercó otro inversor, quien le pidió que le dijera cuándo sería el mejor momento para invertir, a lo que éste respondió: «El mejor momento para invertir es cuando tienes dinero para invertir».

Otra posibilidad es contar con un buen asesor que nos ayude a construir nuestro plan financiero y a respetar ese proceso de inversión sistemática, y que enfríe nuestras emociones cuando éstas se desatan. Es decir, que nos ayude a ver que lo importante no es que la gente haga colas en la puerta del centro comercial, sino que acabemos comprando el abrigo que necesitamos en el momento que lo necesitamos para las condiciones que lo necesitamos.

Fuente: Quantitative Analysis of Investor Behavior, 2014 Dalbar Inc.