Cuando un inversor se plantea qué hacer con su dinero, afronta numerosos riesgos. La “rankinitis” es uno de los más peligrosos. ¿En qué consiste? Se trata de mirar los rankings de rentabilidad para ver qué activo está siendo el más rentable y subirse al tren del ganador.

Este virus adopta distintas formas. En la inversión directa en acciones, los valores con grandes subidas atraen por su espectacularidad. El problema es que, muchas veces, estos movimientos los protagonizan acciones de baja calidad o poca liquidez, lo que se conoce como “chicharros”.

En el mundo de la inversión colectiva, el caso extremo lo protagoniza el inversor que selecciona las categorías más rentables y, dentro de las mismas, el fondo con mayor rentabilidad el último año. Puede acabar cometiendo un doble error. ¿Por qué es peligrosa esta forma de actuar? ¿No se supone que los fondos más rentables son los mejores?

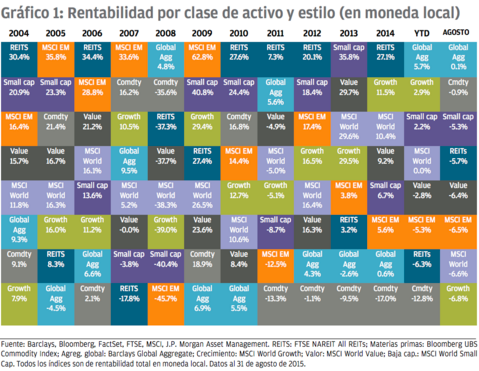

¡En absoluto! Para ir de mayor a menor, debemos fijarnos primero en los activos. La siguiente tabla la elabora al final de cada mes y cada trimestre JP Morgan AM dentro de su informe “Market Insights”.

En ella se muestra el comportamiento que han tenido los distintos activos en la última década, durante cada año en concreto y en lo que llevamos de ejercicio. Cada color representa un tipo de activo distinto y, en cada año, están ordenados de mayor a menor rentabilidad en ese periodo concreto. En este caso, muestra los datos a cierre de agosto de 2015.

Como se puede ver, muy rara vez un sector consigue mantenerse como el mejor durante mucho tiempo. Y, de hecho, con mucha frecuencia, los movimientos son vertiginosos en la clasificación de la rentabilidad.

Por ejemplo: alguien que a finales de julio decidiera entrar en bolsa, y lo hiciera siguiendo el estilo que mejor lo estaba haciendo en 2015, se habría decantado por el estilo crecimiento (growth: color verde en el gráfico). ¿Qué habría pasado? En su primer mes habría tenido los peores resultados, puesto que justo entonces pasó a ser el activo menos rentable.

““Rankinitis”, mirar los rankings de rentabilidad y subirse al tren del ganador, es un riesgo para el inversor”

Otro buen ejemplo lo encontramos con la renta variable emergente (naranja en la tabla). Entre 2005 y 2007 dominó la tabla de la rentabilidad, con una diferencia notable respecto al resto de categorías. En 2008, en cambio, registró el peor comportamiento, lo que probablemente asustó a muchos inversores, que salieron huyendo del activo… Esto hizo que se perdieran la fuerte recuperación de 2009, cuando volvió a ser el más rentable.

También resulta muy llamativo lo sucedido con la inversión en los Reits (sector inmobiliario: color azul) en los primeros años que se muestran en el gráfico. En 2004 y 2006 fue el mejor activo, mientras que en 2005 y 2007 ocupó la parte baja en la clasificación de la rentabilidad.

Como se puede ver, esto ocurre tanto a corto como a largo plazo. Las materias primas, que estuvieron durante varios años en la parte alta de la tabla, llevan cinco ejercicios como el activo menos rentable.

En el mundo de la estadística, el concepto que explica estos comportamientos erráticos es la regresión o reversión a la media. Es decir, un activo que tiene una lectura extrema en un periodo tenderá a tener lecturas del signo opuesto en las siguientes mediciones.

Pero la observación de los datos tampoco permite sacar conclusiones para elegir activos: lo complicado es saber cuándo se producirá esa reversión… ¡E incluso si sucederá!

Entre los fondos de inversión también resulta habitual que, dentro de una misma categoría, los mejores en un año pasen a estar en el furgón de cola el siguiente. Apenas se puede encontrar un puñado de gestores que se mantengan de modo consistente cada año entre los mejores de su categoría.

De hecho, según este análisis de Morningstar, en la categoría de renta variable española no hay ni un fondo de inversión que durante la última década haya conseguido batir cada año la media de la categoría. Es más, tampoco hay ninguno que lo haya hecho en 9 de esos 10 años.

Y tan solo hay 4 fondos que en los últimos 10 años hayan conseguido superar la media de la categoría en 8 años naturales. Se trata de productos que, mirando a un plazo de 10 años, superan muy claramente la rentabilidad media de la categoría.

“La vacuna es la diversificación que aporta estabilidad a la cartera y reduce riesgos indeseados”

No debemos flagelarnos con golpes en el pecho por nuestra culpabilidad a la hora de elegir los mejores en periodos muy concretos. Los humanos tendemos a proyectar el pasado reciente hacia el futuro, algo muy natural. Si una marca de móvil lleva varios años dominando el mercado, como pasó con Nokia, tendemos a pesar que el futuro de la telefonía será suyo. Si un grupo consigue un gran éxito, deduciremos que se convertirá en una estrella durante los próximos años, aunque acabe siendo flor de un día. O, dicho en la jerga de la industria musical, un one hit wonder, como las Ketchup con su Aserejé.

Lo importante aquí es conocernos para ser conscientes de las trampas que nos podemos poner a nosotros mismos y pensar cómo esquivarlas. Y, en este caso concreto, a la hora de invertir, el mejor remedio lo encontramos en la diversificación.

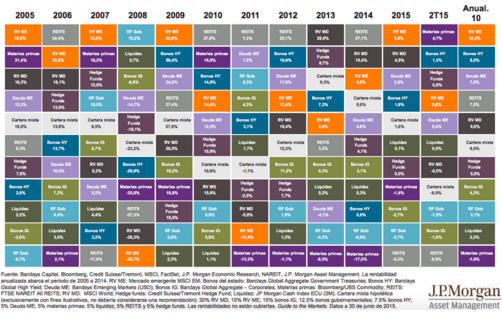

La tabla que presentamos a continuación se parece mucho a la del principio del artículo, pero con una diferencia notable: además de los diferentes activos, vemos una nueva categoría que se denomina cartera mixta, “creada por JP Morgan AM” con fines ilustrativos, donde se meten todos los activos con unos pesos determinados.

Como se puede comprobar, la vacuna de la diversificación reduce el riesgo de acabar apostando por el caballo perdedor cuando lo habíamos elegido, precisamente, por ser el mejor. Aporta estabilidad a la cartera y reduce riesgos indeseados para las nuestras.

La clave para cada inversor está en cómo construir esa cartera, a qué activos darles un peso mayor y menor, en función de sus metas financieras, de sus objetivos de rentabilidad y su tolerancia al riesgo. En este proceso, un buen asesor financiero podrá ser de gran ayuda, sobre todo en los momentos de duda o pánico. Porque siguiendo una estrategia clara, un profesional de las finanzas logrará transmitir la tranquilidad y serenidad necesarias, ya sea para tomar una decisión o para esperar resultados, tanto para elegir bien la mezcla como para recordarnos, cuando olvidemos que los humanos somos así, que elegir el activo más rentable el año pasado no es la mejor opción.